Антикризисное управление в малом бизнесе. Курсовая работа управление предприятием в условиях кризиса. Причины возникновения кризисной ситуации

Введение

Заключение

Приложения

Введение

Тема, выбранная нами для написания выпускной квалификационной работы, актуальна, так как в современных экономических условиях предприятия оказываются не подготовлены к выведению предприятия из кризиса, так как традиционные методы ориентированы на развитие предприятия в благоприятных условиях. Поэтому необходимо разрабатывать такие методы и программы, благодаря которым можно будет не только предвидеть возможное влияние кризиса на деятельность предприятия, своевременно реагировать на изменения в политической и экономической среде, но и решать уже возникшие проблемы.

В научных исследованиях современных авторов особое внимание отводиться решению проблем, связанных с управлением предприятием в условиях кризиса. Также рассматриваются процедуры банкротства и причины, которые способствуют тому, что предприятие оказывается не в состоянии отвечать по своим обязательствам. Немаловажным и стало изучение роли управленческого персонала в решении кризисных ситуаций. Для нас являются интересными исследования российских авторов, в которых они осуществляют анализ экономического кризиса, и дополнительно выявляют возможные пути выхода из него. Из литературных источников мы узнаем, каким образом необходимо совершенствовать систему управления экономическими процессами . Как мы можем наблюдать, ошибки в формировании системы управления экономикой негативно сказались на развитии рыночных отношений в России.

Для того чтобы правильно определить объекты применения антикризисного управления необходимо комплексно изучить проблему возникновения кризиса, определить факторы внешнего и внутреннего воздействия на предприятие, сформировать политику антикризисного управления. В своей работе мы дадим конкретные рекомендации по осуществлению антикризисного управления предприятием, попытаемся разобраться в причинах возникновения кризисной ситуации на предприятии и найти выход из нее.

Объектом исследования является ЗАО «Контур».

Предметом проведенного исследования послужила существующая на предприятии система управления.

Целью исследования является изучение подходов к совершенствованию системы управления предприятием на примере ЗАО «Контур».

Для достижения поставленной цели необходимо решение следующих задач:

1) изучить понятие и сущность антикризисного управления;

2) обобщить полученные знания по теме антикризисного управления;

3) изучить основные принципы антикризисного управления предприятием;

4) изучить характеристику ЗАО «Контур»;

5) проанализировать внешнюю среду предприятия;

6) проанализировать внутреннюю среду предприятия;

7) проанализировать существующую на предприятии систему управления;

Для достижения поставленных задач мы будем использовать такие методы исследования как SWOT - анализ, PEST – анализ, анализ финансовой устойчивости предприятия.

В качестве методической основы для нашей работы мы использовали работы ученых по экономике, статистике, теории управления. Изучили и обобщили их наблюдения, проанализировали и сделали соответствующие выводы. В работе использованы материалы экономической и статистической литературы, тематических материалов периодических изданий, а также материалы, полученные в процессе практической работы автора.

Теоретической и методической основой работы послужили работы классиков экономической науки, статистики, теории управления.

Информационную базу проведенных исследований составили данные финансовой отчетности предприятия, его устав, должностные инструкции.

Глава 1. Теоретические основы организации антикризисного управления предприятием

1.1 Понятие и сущность антикризисного управления

Управление является важным ресурсом в любой сфере деятельности. Этот вопрос интересовал людей на всех этапах развития человечества.

Теория управления - дает представление о процессах управления в различных сферах жизни, рассматривает методы и способы управления, изучает развитие управленческих отношений, анализирует эффективность управленческих решений.

В наши дни в литературе рассматривается несколько подходов к управлению.

Если анализировать управление как науку, то можно увидеть систему теорий, принципов, методов и форм управления.

Как искусство управление можно определить, как эффективное и умелое применение на практике теоретических принципов управления.

Как функцию управление можно рассмотреть в виде направленного влияния на поведение и мышление людей, реализация которого происходит в соответствии с установленными целями и задачами

Как процесс управление можно представить в виде основы управленческих мероприятий, направленных на достижение поставленных задач.

В общем смысле можно представить управление как влияние человека на объект управления.

Вследствие того, как изменяется окружающая среда, социально - экономические и духовные устои общества, меняются и подходы к управлению. Соответственно следует, что единой системы управления не существует.

Управление в современной науке рассматривается в виде системы.

Существует три вида систем управления, которые в свою очередь являются частью одной общественной системы.

– машинные (например, система регулирования турбины);

– человеко-машинные (например, система управления машиной);

– организационные, или системы «человек – человек» (например, система управления отделом или концерном).

Система управления – это совокупность принципов, методов, средств форм и процессов управления.

Мы считаем, что менеджеры являются важнейшими активными субъектами системы управления, принимающим решения, организующим процесс их выработки и выполнения.

В системе управления, в свою очередь, выделяются следующие подсистемы: принятия решений; информационная; планирования; повышения квалификации; мотивации; учета и др.

На наш взгляд, система управления тем эффективнее работает, чем слаженнее работают все ее составляющие. Всегда организация находится в тесном контакте с внешнем миром и существенно зависит от его изменений. Для того чтобы свести неблагоприятное влияние внешней среды к минимуму необходимо периодически исследовать внешнюю среду. Внешним окружением предприятия являются поставщики, конкуренты, покупатели, партнеры и т.д.

Организации в процессе своей жизни проходят несколько этапов развития от образования до закрытия. Компании, которые приспосабливаются к изменениям окружающей среды, оказываются на вершине, а компании, которые не успевают отреагировать на эти изменения, слабеют и зачастую заканчивают свое существование. Для руководителя очень важно правильно оценить, на каком этапе жизненного цикла находится его предприятие и выбрать наиболее подходящий данному этапу стиль управления.

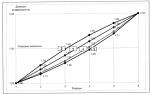

Жизненный цикл организаций – это последовательные изменения организации в течение некоторого времени. Эти изменения предсказуемы и характерны для всех предприятий . Используя графическое представление жизненного цикла, мы можем видеть, что существуют этапы, через которые проходят организации. Также мы можем видеть, что переходы от одного этапа к другому являются предсказуемыми (рисунок 1.1).

Рисунок 1.1 – Основные этапы жизненного цикла организации

Длительные наблюдения за организациями дают возможность сделать вывод о том, что те компании, которые придерживаются выбранной стратегии и активно используют ресурсы, как правило, уверенно развиваются, а те, которые не в состоянии своевременно реагировать на возникшие изменения – погибают. В случае, если компания перестала отвечать поставленным целям, главная цель перестроиться .

Таким образом, управление на предприятии можно представить как процесс выполнения последовательных действий управленческого персонала, главной задачей которого является достижение поставленных целей. Этот процесс носит циклический характер.

Возможно рассмотрение процесса менеджмента с двух точек зрения:

2) информационная. Анализирует процессы обработки, передачи, хранения информации, которые происходят в системе управления.

С информационной точки зрения процесс управления представляет собой последовательность следующих этапов:

1) сбор начальной информации;

2) фиксация, передача и сохранение на информационном носителе;

3) логическая и математическая обработка начальной информации, в последствии чего получается синтетическая информация, которая может быть оформлена в виде документа;

4) снабжение синтетической информации субъекту управления;

5) если субъект управления видит, что данной информации хватить для принятия управленческого решения, то сбор информации приостанавливается. Исполняется переход к пункту (6). В противном случае продолжается сбор дополнительной первичной информации, ее регистрация, обрабатывание и предоставление субъекту управления вновь полученной синтетической информации;

6) принятие субъектом управленческого решения;

7) документальное оформление решения;

8) архивизация документов;

9) доведение решения до исполнителей.

В дальнейшем исполнители совершают определенные действия, после чего происходит изменение состояния объекта, обновление первичной информации.

В современных условиях рыночной экономики, по нашему мнению, успех предприятия зависит от того, насколько предприятие конкурентоспособно, насколько оно результативно и насколько оно продуктивно. Эти показатели напрямую зависят от уровня менеджмента на предприятии.

На наш взгляд, эффективная работа компании определена грамотным управлением.

Кризис – это такой момент в социально- экономической системе, при котором обостряются все противоречия. Такая ситуация грозит стабильности предприятия и его конкурентоспособности .

Мы понимаем, что причин кризиса может быть несколько. Существуют объективные причины, когда назрела необходимость модернизации и производственных процессов и управленческих, и субъективные, которые возникают в результате ошибок, допущенных управленческим персоналом в результате своей деятельности. Можно выделить и природные причины, которые возникают в результате землетрясений и наводнений.

Подразделяются причины кризиса на внешние и внутренние. Внешними причины называют те, которые связаны с макроэкономическим развитием и развитием мировой конкуренции. Внутренние возникают, когда стратегия предприятия является рискованной, когда существуют внутренние конфликты, управление несовершенно, а организация производства имеет массу недостатков.

Важным моментом в осознании кризиса является не только понимание причин его возникновения, но и умение оценить возможные последствия. Последствия кризиса могут вести к крутым изменениям или мягкому долговременному и последовательному выходу. В результате кризиса компания может существенно изменится, а может и прекратить свое существование. Последствия кризиса могут зависеть не только от характера кризиса, но и от антикризисного управления, которое может как смягчить течение кризиса, так и усугубить его.

Кризис воздействует на экономические показатели предприятия, в результате чего снижается эффективность, увеличиваются затраты на функционирование.

В период кризиса очень сильно обостряются противоречия интересов социальных групп, удовлетворенность отдельного человека жизнью и работой снижается.

Вместе с развитием социально – экономической системы стремительно развивается повышается и значение человека в ее антикризисном развитии. Антикризисное развитие не исключает кризис, а способствует его предвидению и прогнозированию, оно включает также своевременное и адекватное решение возникших проблем.

На наш взгляд, антикризисное развитие есть не отсутствие кризиса, а наличие таких кризисов, которые ведут к обновлению предприятия, повышению его конкурентоспособности. Интересы и цели человека являются основным элементом в распознавании кризисов и поиске путей его решения.

Антикризисное управление – это такое управление, которое имеет возможность предвидеть опасное влияние кризиса, анализировать его симптомы, принимать меры по снижению негативного влияния кризиса и использование его факторов для последующего укрепления конкурентоспособности .

То есть антикризисный менеджмент – это такая система управления, при которой возможна эффективная работа предприятия в условиях риска. Для качественного управления необходимо уметь не только применять комплекс известных инструментов менеджмента, но также уметь предугадать возможные изменения окружающей среды.

Правильно выбранная стратегия определяет ряд последовательных действий, грамотная координация которых наряду с правильным разделением ресурсов предприятия, будет способствовать достижению поставленных целей.

С точки зрения экономического роста в современных литературных источниках выделяется следующая классификация стратегий:

1) при осуществлении стратегии концентрированного роста происходит улучшение старой продукции либо выпуск новой, поиск путей для укрепления позиций предприятия на рынке в настоящее время, либо переход на другой рынок;

2) стратегия интегрированного роста осуществляется за счет увеличения количества собственности и создания новых производственных структур;

3) стратегия диверсифицированного роста вероятна в том случае, когда развитие предприятия на существующем рынке невозможно;

4) стратегия сокращения производства или стратегия ликвидации исполняется, когда необходима реструктуризация предприятия или его полная ликвидация.

Но, по–нашему, мнению кризис может не только нанести непоправимый вред предприятию, но и стать стимулом для дальнейшего развития организации. Это происходит из–за того, что более слабые участники перестают участвовать в конкурентной борьбе. Так же возникает необходимость внедрения новых технологий в производство, благодаря которым возможно будет улучшить качество продукции и снизить себестоимость.

Чтобы определить, когда начинается антикризисное управление, необходимо точно представлять стадии развития кризиса.

Стадии кризиса:

1) снижение объемов прибыли и рентабельности. Снижаются финансовые показатели, предприятие дестабилизируется, уменьшаются источники развития. Решить проблему можно за счет изменения стратегии либо за счет снижения издержек предприятия;

2) убыточность производства. Результатом является снижение резервных фондов предприятия. Выход из сложившейся ситуации, возможен, при изменении структуры предприятия;

3) отсутствие резервных фондов либо истощение. Для предприятия характерен режим сокращенного производства, который возникает в результате покрытия предприятием возникших убытков. В данном случае реструктуризация не может считаться выходом из ситуации, так как на нее нет средств, поэтому необходимы срочные меры по стабилизации финансового состояния предприятия. Если такие меры не будут приняты своевременно, то течение кризиса может усугубиться;

4) неплатежеспособность. Такое состояние является крайним проявлением кризиса, в этом случае предприятие не может финансировать сокращенное производство и платить по своим обязательствам. Возникает угроза остановки производства и (или) банкротства. Необходимы срочные нестандартные меры по восстановлению платежеспособности предприятия и поддержанию производства.

В вопросах определения кризиса современные авторы схожи во мнениях, но в подходах борьбы с ними высказывают различные предположения. Спорят о том, существует ли объект антикризисного управления и на какой стадии кризиса заканчивается обычный менеджмент. Можно выделить две различные позиции.

1. Антикризисное управление является комплексным мероприятием, которое направлено на устранение либо предотвращение неблагоприятных условий воздействия на деятельность предприятия путем использования управленческого потенциала, принятия и реализации специальных программ, основной задачей которых являлось бы сохранение и преумножение позиций компании на рынке при любых условиях . Для эффективного использования антикризисного управления необходимо, чтобы оно постоянно присутствовало на предприятии. В этом случае, возможно, предвидеть появление кризиса, предсказать характер его течения и разработать программу по снижению негативного влияния на деятельность предприятия.

2. По мнению других авторов антикризисное управление должно начинаться в тот момент, когда происходит истощение резервных фондов и наступает неплатежеспособность, т.е. антикризисное управление заключается не в диагностике кризисов и минимизации потерь, а в выводе предприятия из кризиса. В этом случае предполагается, что кризис уже наступил, что предотвращать его уже поздно, и необходимо принимать срочные меры для того чтобы предотвратить наступление неплатежеспособности.

По нашему мнению, верным является системный подход к антикризисному управлению, когда мы можем рассмотреть антикризисное управление как комплекс действий от предварительной диагностики кризиса до способов по его устранению и преодоления.

При характеристике антикризисного управления мы выделили некоторые черты, которые отличают его от обычного управления, в условиях стабильной экономики. Для управления предприятием в ситуации кризиса нужно быть готовым к тому, что придется на ходу трансформировать организационную структуру управления с целью соответствия его изменившейся среде. Основное различие состоит в формулировке целей. Цель антикризисного управления заключается в том, чтобы разработать систему мер, способную предотвратить отрицательное воздействие на предприятие, которое может снизить финансовую стабильность, и уменьшить влияние на рынке. Цели антикризисного управления могут изменяться в зависимости от условий внешней среды и от деятельности предприятия.

Антикризисное управление начинается в тот момент, когда в окружающей среде происходят серьезные изменения, которые приводят к банкротству, кризису .

1.2 Причины возникновения кризиса, ведущие к банкротству

В современных условиях жесткой конкуренции банкротство существует, как неизбежное явление современного рынка. Ухудшение платежеспособности происходит в тот момент, когда стратегия предприятия перестает соответствовать окружающей среде .

Ключевыми причинами неплатежеспособности предприятия являются факторы, за счет которых выручка резко уменьшается.

Абсолютное снижение темпа роста выручки либо ее замедление, мы можем наблюдать при:

– затоваривании. Это происходит, когда на рынке уменьшается спрос на продукцию из – за ее невысокого качества, завышенной цены или снижения на нее потребности;

– воздействии конкуренции;

– увеличивающемся невозврате платежей за отгруженную продукцию, при работе организации с ненадлежащими покупателями или когда отсутствует свобода выбора надлежащего покупателя;

– сужении рынка, когда доступ ограничивается за счет ввода квот, запретов, таможенных барьеров и т.д.

Опережающий темп прироста обязательств наблюдается в случаях, когда организация:

– реализует неэффективные капиталовложения, не сопровождающиеся должным ростом выручки;

– увеличивает объем невостребованных запасов, которые не увеличивают производство и выручку;

– увеличивает средства в расчетах, которые практически не имеют отношения к выручке;

– несет убытки;

– расходует выручку на второстепенные цели .

Причины неплатежеспособности можно свести к двум основным:

1) отставание от запросов рынка. В этом случае можно говорить о «болезни» бизнеса;

2) неудовлетворительное финансовое руководство организацией, избыточное отягощение обязательствами. При таком положении, можно сказать, что это неэффективный финансовый менеджмент.

Первый комплекс причин отражается на снижении выручки, второй – на приросте массы обязательств .

В современных условиях неопределенности рыночной среды все очевиднее становиться необходимость классификации причин неплатежеспособности предприятия :

1) внешние причины:

а) общеэкономические:

– рост инфляции;

– снижение платежеспособности населения, снижение уровня настоящих доходов населения;

– нестабильность валютного рынка;

– увеличение безработицы;

– замедление денежного оборота у организаций, следовательно недостаточное количество денежных средств на их счетах;

– увеличение в организациях кризисных явлений (в том числе клиентов – потребителей продукции);

б) государственные:

– неспособность федеральных и муниципальных органов оплатить свои обязательства и заказы;

– нестабильность налоговой системы, таможенных правил;

– рост цен на энергоресурсы, транспорт и т.д.;

– нерешительные действия правительства и политическая нестабильность;

– бюрократический рэкет;

– неэффективный механизм исполнения решений арбитражных судов; неудовлетворительная работа судебных приставов, их коррумпированность;

в) рыночные:

– обострение конкурентной борьбы за рынок продукции и услуг;

– недостаточная государственная поддержка отечественных производителей товаров и услуг;

– понижение спроса на продукцию из-за появления на рынке товаров-заменителей, дешевых товаров из ближнего и дальнего зарубежья или из-за более качественных товаров конкурентов;

– присутствие большого количества посредников (в т. ч. мошенников);

– финансовые кризисы и банкротство кредитных организаций;

– завышенная стоимость кредитных ресурсов;

– понижение активности и нестабильность фондового рынка;

– беспорядочные проверки со стороны налоговой инспекции и других регламентирующих органов;

г) прочие:

– отрицательные демографические тенденции;

– техногенные катастрофы, стихийные бедствия;

– криминогенные ситуации .

Пути выхода организации из кризисного финансового состояния могут зависеть от причин ее внутрифирменной несостоятельности, т.е. прежде всего от внутренних причин.

Внутрифирменные причины:

а) производственные:

– простои оборудования, низкая степень эксплуатации основных фондов;

– слишком высокий уровень физического и морального износа основных фондов;

– устаревшая технология производства продукции, оказания услуг;

– завышенный размер страховых и сезонных запасов;

– неcоответствие качества продукции, услуг требованиям потребителя;

– низкое качество продукции и услуг;

– применение материалов низкого качества;

– отсутствие качества на входе и на выходе продукции;

– цены на сырье, материалы, комплектующие завышены;

– слишком высокая себестоимость изготовления продукции и оказания услуг;

– высокая доля постоянных издержек;

– перерасход ресурсов, материалов, наличие брака;

– высокие производственные затраты ресурсов и труда;

– неэффективный маркетинг по поиску поставщиков;

– неэффективный маркетинг по продвижению продукции услуг на рынок;

– неэффективная организация процессов управления;

– неэффективное выполнение функций управления;

– отсутствие контроля за выполнением управленческих решений;

– присутствие управленческих конфликтов;

– неправильная организация складского хозяйства и хранения материально-технических ресурсов;

– наличия нарушений трудовой дисциплины;

– нерациональная организация труда работников;

– накладные расходы, непрофильные расходы, транспортные расходы превышают допустимый уровень;

– численность работников выше необходимого их количества;

– недостаточный объем выпуска продукции и оказания услуг;

– затоваривание продукции и невостребованность услуг;

–отсутствие ресурсосберегающих технологий;

– отсутствие развернутой сети сбыта;

– низкая доля денежной составляющей в выручке;

– бессистемное поступление материалов, комплектующих;

– несвоевременный ремонт и обновление оборудования;

– снижение объема продаж;

– снижение объема выручки;

– невысокий уровень использования производственных и вспомогательных площадей;

– небольшой объем запасов материальных ресурсов;

– завышенные коммунальные расходы;

б) финансовые:

– структура активов неэффективная;

– доля заемного капитала высокая;

– высокая доля краткосрочных источников заемного капитала и их малоэффективное использование;

– наличие убытков;

– неэффективное использование кредитных ресурсов;

– высокая оплата за использование кредитных ресурсов;

– отсутствие либо неэффективная финансовая политика;

– высокая доля и рост общей дебиторской задолженности;

– высокая доля и рост просроченной дебиторской задолженности, в том числе «гиблой» дебиторской задолженности;

– высокая доля и рост кредиторской задолженности: поставщикам, бюджету и внебюджетным фондам, персоналу организации;

– ценовая политика организации неэффективна;

– высокая стоимость аренды помещений, оборудования, транспорта;

– высокая доля и рост: штрафов, пеней, неустоек;

– нерациональные договорные отношения с поставщиками и потребителями;

– превышение допустимых уровней финансовых рынков;

– слабый учет прогноза и изменения внешних факторов или его отсутствие;

– слабый анализ и учет цен на продукцию и услуги конкурентов;

– рост доли готовой продукции в запасах и на складах;

– рост объемов незавершенного производства;

– рост расходов на энергоресурсы на единицу готовой продукции;

– хищения продукции, материалов и т.д.;

– слабый финансовый контроль или его отсутствие за рентабельностью отдельных видов продукции и услуг;

– неэффективная организационная структура управления;

– нехватка собственного капитала;

в) прочие:

– низкая квалификация персонала;

– использование недостоверной экономической информацией;

– утечка конфиденциальной информации из организации;

– отсутствие статистической информации для проведения маркетинга;

– подчинение бухгалтерского учета целям налогообложения, следствием чего является низкое качество информации, используемой для анализа .

1.3 Финансовая стабилизация предприятия как основа организации антикризисного управления

Благодаря исследованию финансово-экономического состояния организации можно определить общие, типовые и индивидуальные причины наступления кризисной ситуации. Есть несколько показателей, по которым можно определить кризисную ситуацию:

– уменьшение размеров товарооборота, и как следствие, снижение стабильности финансового положения предприятия. В данном случае речь идет уже о кризисе в широком смысле;

– предприятие терпит убытки, что ведет к уменьшению резервных фондов.

– неплатежеспособность, которая грозит предприятию остановкой деятельности.

Эффективное управление в период кризиса заключается в умении быстро и конструктивно реагировать на ухудшение условий окружающей среды. Эта способность не зависит от того, осуществляется процедура банкротства или возникает лишь ее угроза. И в том, и в другом случае необходимо применение антикризисных решений, совокупность которых и представляет собой антикризисное управление.

Для каждого этапа финансовой стабилизации характерны определенные механизмы.

Выделяют три механизма: оперативный, тактический и стратегический.

1. Оперативный механизм финансовой стабилизации основан на защитной реакции предприятия и не характеризуется принятием активных управленческих решений.

Ускоренная ликвидность оборотных активов, обеспечивающая рост положительного денежного потока в краткосрочном периоде, достигается за счет следующих основных мероприятий:

Ликвидации портфеля краткосрочных финансовых вложений;

Ускорения инкассации дебиторской задолженности;

Снижения периода предоставления товарного (коммерческого) кредита;

Увеличения размера ценовой скидки, за наличный расчет за реализуемую продукцию;

Снижения размера страховых запасов товарно-материальных ценностей;

Уценки трудноликвидных видов запасов товарно-материальных ценностей до уровня цены спроса с обеспечением последующей их реализации и других.

Ускоренное частичное дезинвестирование внеоборотных активов, обеспечивающее рост положительного денежного потока в краткосрочном периоде, достигается за счет следующих основных мероприятий:

Реализации высоликвидной части долгосрочных финансовых инструментов инвестиционного портфеля;

Проведение операций возвратного лизинга, в процессе которых ранее приобретенные в собственность основные средства продаются лизингодателю с одновременным оформлением договора их финансового лизинга;

Ускоренной продажи неиспользуемого оборудования по ценам спроса на соответствующем рынке;

Аренды оборудования, ранее намечаемого к приобретению в процессе обновления основных средств и других .

Ускоренное сокращение размера краткосрочных финансовых обязательств, обеспечивающее снижение объема отрицательного денежного потока в краткосрочном периоде, достигается за счет следующих основных мероприятий:

Пролонгации краткосрочных финансовых кредитов;

Реструктуризации портфеля краткосрочных финансовых кредитов с переводом отдельных из них в долгосрочные;

Увеличения периода предоставляемого поставщиками товарного (коммерческого) кредита;

Отсрочки расчетов по отдельным формам внутренней кредиторской задолженности предприятия и других.

Задача данного этапа может считаться выполненной если неплатежеспособность предприятия устранена. Размер выручки начинает превышать размер существующих на данный момент платежей. Это означает, что угроза банкротства предприятия в текущем отрезке времени ликвидирована, хотя она и носит, как правило, отложенный характер .

2. Финансовую стабильность предприятия можно обеспечить, используя механизм финансовой стабилизации, главная функция которого – изменить негативное финансовое развитие предприятия на финансовое равновесие. Тактический механизм финансовой стабилизации можно представить как систему последовательных действий, направленных на приведение финансового состояния предприятия к точке равновесия между получаемой прибылью и затратами в предстоящем периоде.

Модель финансового равновесия предприятия рассчитывается по формуле (1.1).

Чпо + АО + АК + СФРп = Иск+ ДФ + ПУП + СП + РФ, (1.1)

где Чпо – чистая операционная прибыль предприятия;

АО – сумма амортизационных отчислений;

АК – сумма прироста акционерного (паевого) капитала при дополнительной эмиссии акций (увеличении размеров паевых взносов в уставный фонд);

СФРп – прирост собственных финансовых ресурсов за счет прочих источников;

Иск – прирост объема инвестиций, финансируемых за счет собственных источников;

ДФ – сумма дивидендного фонда (фонда выплат процентов собственникам предприятия на вложенный капитал);

ПУП – объем программы участия наемных работников в прибыли (выплат за счет прибыли);

СП – объем социальных, экологических и других внешних программ предприятия, финансируемых за счет прибыли;

РФ – прирост суммы резервного (страхового) фонда предприятия.

Упрощенную модель финансового равновесия предприятия можно рассчитать по формуле (1.2).

ПСФС = ИСФС, (1.2)

где ПСФС – объем полученных собственных финансовых средств предприятия;

ИСФС – объем используемых собственных финансовых средств предприятия.

Все действия в процессе использования тактического механизма финансовой стабилизации предприятия, должны соответствовать неравенству (1.3).

ПСФС > ИСФС (1.3)

Следует отметить, что в условиях кризисного развития объем полученных финансовых средств (левая часть неравенства) ограничены. Поэтому основные действия для достижения точки финансового равновесия предприятия в кризисных условиях направлены на сокращение объема использования собственных финансовых средств (правая часть неравенства). Такое сокращение связано с уменьшением объема, как операционной, так и инвестиционной деятельности предприятия и поэтому характеризуется термином «компрессия предприятия».

Компрессия предприятия в процессе обеспечения вышеприведенного неравенства должно обеспечивать прирост собственных финансовых ресурсов. Предприятие должно стремиться обеспечить больший положительный разрыв соответствующих денежных потоков этого неравенства, тем самым оно быстрее достигнет точки финансового равновесия в процессе выхода из кризисного состояния.

Увеличение объема полученных собственных финансовых средств, обеспечивается за счет следующих процедур:

– оптимизации ценовой политики предприятия, обеспечивающей дополнительный операционный доход;

– сокращения постоянных издержек (в том числе на управленческий аппарат, текущий ремонт, переход на более дешевые расходные материалы и т.п.);

– снижения уровня переменных издержек (включая сокращение производственного персонала основных и вспомогательных подразделений; повышение производительности труда и т. п.);

– повышения эффективности налоговой политики (снижение налоговых платежей);

– проведения ускоренной амортизации активной части основных средств с целью возрастания объема амортизационного потока;

– продажи оборудования с высоким износом;

– повышения эффективности эмиссионной политики за счет дополнительной эмиссии акций (или привлечения дополнительного паевого капитала) и других.

Снижение необходимого объема потребления собственных финансовых средств происходит за счет следующих основных мероприятий:

– снижения инвестиционной активности предприятия во всех основных ее формах;

– активного использования лизинга для возобновления внеоборотных активов;

– проведения дивидендной политики, адекватной финансовому состоянию компании;

– снижения участия наемных работников в прибыли (отмена бонусов и премий);

– отказа от внешних социальных и других программ предприятия, финансируемых за счет его прибыли;

– снижения размеров отчислений в резервный и другие страховые фонды, которые осуществляются за счет прибыли, и другие.

Таким образом, данные критерии финансовой структуры должны обеспечивать финансовую устойчивость предприятия.

3. За усовершенствование финансовых критериев отвечает стратегический механизм финансовой стабилизации, основной целью которого является наступательное развитие. Основная задача – ускорение экономического подъема компании. Стратегический механизм финансовой стабилизации – это система мер, направленных на поддержание достигнутого финансового равновесия предприятия в длительном периоде, в основе которого лежит модель устойчивого экономического роста компании, заложенная в финансовой политике предприятия.

Модель устойчивого экономического роста имеет различные математические варианты в зависимости от используемых базовых показателей финансовой стратегии предприятия, которые количественно и функционально взаимосвязаны, но темп прироста объема реализации продукции должен повышаться.

Рассмотрим наиболее простой вариант модели устойчивого экономического роста предприятия, рассчитывающийся по формуле (1.4).

ОР = ЧП x ККП x А – Коа / ОР X СК, (1.4)

где ОР – возможный темп прироста объема реализации продукции, не нарушающий финансовое равновесие предприятия, выраженный десятичной дробью;

ЧП – сумма чистой прибыли предприятия;

ККП – коэффициент капитализации чистой прибыли, выраженный десятичной дробью;

А – стоимость активов предприятия;

Коа – коэффициент оборачиваемости активов в разах;

ОР – объем реализации продукции;

СК – сумма собственного капитала предприятия.

Из данной модели, разложенной на отдельные составляющие ее элементы, можно увидеть, что возможный темп прироста объема реализации продукции, не нарушающий финансовое равновесие организации, составляет произведение следующих четырех коэффициентов, достигнутых при равновесном ее состоянии на предыдущем этапе управления:

1) коэффициента капитализации чистой прибыли;

2) коэффициента рентабельности реализации продукции;

3) коэффициента левериджа активов (он характеризует «финансовый рычаг», с которым личный капитал организации создает активы;

4) коэффициента оборачиваемости активов .

Расчетный показатель будет сохранять наилучшее значение допустимого прироста объема реализации продукции, если основные параметры финансовой стратегии организации остаются такие же, как были в будущем периоде. Малейшее отклонение от этого оптимального значения будет генерировать дополнительный объем ресурсов, не обеспечивая эффективного их использования в операционном процессе или требовать дополнительного привлечения финансовых ресурсов (нарушая финансовое равновесие).

Если организация не может выйти на запланированный темп прироста объема реализации продукции или, наоборот, может значительно ее превысить, для обеспечения новой ступени финансового равновесия организации в параметры ее финансовой стратегии должны быть внесены соответствующие изменения.

Следовательно, мы можем сделать вывод, что модель стабильного экономического роста является регулятором ключевых параметров финансового развития организации или, с другой стороны, регулятором прироста объема реализации продукции. При помощи данной модели можно зафиксировать достигнутое на прошлом этапе управления организацией финансовое равновесие в долгосрочной перспективе ее экономического развития.

Если в итоге ускорения темпов постоянного экономического роста организации обеспечивается соответственный рост ее рыночной стоимости в долгосрочной перспективе, то на этом этапе финансовой стабилизации задачи считаются выполненными.

Рассматривая методы антикризисного управления, мы видим широкое поле возможностей финансовой стабилизации организации за счет применения ее внутренних механизмов.

Среди мер по антикризисному управлению и стабилизационных мер, направленных на вывод организации из кризисного финансового состояния, немаловажная роль отводится ее санации.

Санация, направленная на преобразование организации. Санация такого вида исполняется при большом масштабе кризисного финансового состояния организации и требует реализации ряда процедур, которые помогают обеспечить более результативные организационные формы ее хозяйственной деятельности. В основном, этот вид санации связан с изменением статуса юридического лица организации.

Санация организации, направленная на ее преобразование, может носить следующие основные формы:

– слияние. Санация такой формы реализуется следующим образом: объединяется предприятие-должник с другим финансово-устойчивым предприятием. Вследствие чего предприятие-должник теряет свой самостоятельный юридический статус. Рассматривают три вида слияния:

а) горизонтальное слияние. Объединяются предприятия одной отрасли;

б) вертикальное слияние. Объединяются предприятия смежных отраслей (например, производители и потребители сырья);

в) конгломератное слияние. Объединяются предприятия, не связанные между собой ни отраслевыми, ни технологическими особенностями;

– поглощение. Эта форма санации осуществляется путем приобретения предприятия-должника предприятием - санатором (для последнего это может быть одной из форм инвестиций);

– разделение. Санация такой формы используется для предприятий, которые осуществляют многоотраслевую производственную деятельность. Такая форма санации эффективна за счет значительного сокращения управленческого аппарата, вспомогательных служб и непроизводственных служб. Существенно уменьшается сумма постоянных издержек, вследствие чего каждое новое выделенное подразделение быстрее достигает точки безубыточности своей деятельности. Предприятия, которые были выделены в ходе разделения, приобретают статус нового юридического лица, а имущественные права и обязанности переходят к каждому из них на основе разделительного баланса;

– преобразование в открытое акционерное общество. Санация такой формы выполняется по желанию группы учредителей. Преобразование позволяет значительно расширить финансовый потенциал предприятия, открыть дополнительные пути выхода из кризисной ситуации и, возможно, дать дополнительный ход его экономическому развитию. Необходимость обеспечения учредителями минимального размера уставного фонда, установленного законодательством, является условием данной санации;

– передача в аренду. Санация такой формы свойственна на сегодняшний день для санирования государственных предприятий, которые передаются в аренду членам трудового коллектива. Принятие коллективом на себя долгов санируемого предприятия является условием исполнения такой формы санации.В принципе, санация такой формы может использоваться и для предприятий негосударственных форм собственности;

– приватизация. Санация такой формы характерна для санирования государственных предприятий. На сегодняшний день санация данной формы получила большое развитие. Условия и формы приватизации государственных предприятий регулируются обширной системой законодательных актов.

Глава 2. Диагностика деятельности ЗАО «Контур»

2.1 Краткая характеристика организации

ЗАО «Контур» является юридическим лицом. Оно имеет самостоятельный баланс, расчётный счёт в банке, печать со своим наименованием. ЗАО «Контур» обладает обособленным имуществом и отвечает по своим обязательствам этим имуществом, может от своего имени приобретать и осуществлять имущественные права, нести обязанности, быть истцом и ответчиком в суде.

ЗАО «Контур» основано в 2005 году, зарегистрировано в Новосибирской регистрационной палате. Юридический адрес: 630057, г. Новосибирск, ул. Варшавская, д.6.

Виды деятельности предприятия:

– выделка и крашение меха;

– оптовая и розничная торговля готовой продукцией.

Главной целью ЗАО «Контур» является эффективная деятельность, получение прибыли за счет производства качественной продукции и оказания услуг.

Для своей цели ЗАО «Контур» осуществляет следующие виды хозяйственной деятельности:

– выделка и крашение меха;

– производство меховых изделий;

– розничная и оптовая торговля (мехом и меховыми изделиями).

ЗАО «Контур» осуществляет свою деятельность на основании действующего законодательства Российской Федерации, Устава и Положения о коммерческой деятельности предприятий.

ЗАО «Контур» является самостоятельным предприятием и несет полную ответственность за последствия своей деятельности на основании Положения и Устава ЗАО «Контур».

Увеличение прибыли ЗАО «Контур» осуществляется за счет снижения издержек при закупе сырья, хранения и реализации продукции, а также повышения качества предоставляемых услуг.

ЗАО «Контур» производит полные и своевременные расчеты с бюджетом в виде платежей: налог на прибыль, НДС, налог на землю, налог транспортный, отчисления на заработную плату, отчисления во внебюджетные фонды.

В легкой промышленности производство меховых изделий является одним из самых сложных технологических процессов. Поэтому очень важно использовать качественный товар, помимо меха также фурнитуру и прикладные материалы. Качество самого мехового полуфабриката (шкурки) крайне важно для внешнего вида изделия и эксплуатационных свойств. Правильное и качественное производство, с соблюдением технологий выделывание шкурок значительно ускоряет его процесс, а, следовательно, снижает издержки. Многие предприятия, которые специализируются на выпуске меховых изделий, кардинально меняют производство, улучшая технологии.

Структура управления в ЗАО «Контур» функциональная. Особенность функциональной структуры заключается в том, что хотя и сохраняется единоначалие, но по отдельным функциям управления формируются специальные подразделения, работники которых обладают знаниями и навыками работы в данной области управления. Функциональная структура управления сводится к группировке персонала по тем широким задачам, которые он выполняет. Конкретные характеристики и особенности деятельности того или иного подразделения (блока) соответствуют наиболее важным направлениям деятельности всего предприятия. Традиционные функциональные блоки предприятия – это отделы производства, маркетинга, финансов. Это широкие области деятельности, или функции, которые имеются на каждом предприятии для обеспечения достижения его целей.

Наряду с линейными руководителями (начальниками отделов и цехов) существуют руководители функциональных подразделений (планового, технического, бухгалтерии), подготавливающие проекты планов, отчетов, которые превращаются в официальные документы после подписания линейными руководителями.

Эта система имеет две разновидности: цеховую структуру управления, характеризующуюся созданием при начальнике цеха функциональных подразделений по важнейшим функциям производства, и безцеховую структуру управления, применяющуюся на небольших предприятиях и характеризующуюся делением не на цехи, а на участки.

Основным достоинством этой структуры является то, что она, сохраняя целенаправленность линейной структуры, дает возможность специализировать выполнение отдельных функций и тем самым повысить компетентность управления в целом.

К преимуществам функциональной структуры можно отнести то, что она стимулирует деловую и профессиональную специализацию, уменьшает дублирование усилий и потребление материальных ресурсов в функциональных областях, улучшает координацию деятельности.

Вместе с тем специализация функциональных отделов нередко является препятствием для успешной деятельности предприятия, поскольку затрудняет координацию управленческих воздействий.

Существенная часть продукции (80%), выпускаемой исследуемой организацией, реализуется через собственный магазин, около 15% приходится на долговременные договоры с оптовыми и мелкооптовыми организациями. На разовые и индивидуальные заказы приходится 5%.

В период кризиса ЗАО «Контур» полностью сохранил весь цикл производства, что является безусловным достижением: предприятие имеет собственную выделку, способную производить полуфабрикат из любого вида меха; скорняжный цех; пошивочный; цех головных уборов; ватинный цех, то есть все, что позволило бы обеспечить законченность от выделки до пошива и переработки оставшихся отходов, а также немаловажно для качественной работы всех звеньев.

За последние шесть месяцев были приглашены специалисты из НИИ Меховой промышленности, опыт и практика которых позволили внести новые технологии, и обучили персонал. Это позволило в условиях кризиса сделать значительный шаг вперед. Сотрудничество с НИИ Меховой промышленности по разным направлениям длится и по настоящее время. Одним из направлений этого сотрудничества является испытание препаратов, новых средств, технологий, консультирование по вопросам выделки, технологического процесса производства. В результате получено значительное улучшение качества полуфабриката. Создана экспериментальная лаборатория, где разрабатываются новые образцы, моделируются индивидуальные заказы. В планы ЗАО «Контур» входит повышение качества продукции и выход на уровень госзаказов. На данный момент один из цехов занят пошивом головных уборов из облагороженной овчины, каракуля, для высшего офицерского состава, изготовлением воротников (овчина, каракуль) и верхней одежды (камуфлированных и крытых тканью курток, рукавиц) и т.п. Предприятие стремится к достижению лучшего соотношения цены и качества.

Одним из направлений деятельности является разработка и выпуск меховой одежды для населения. В перспективе ЗАО «Контур» планирует продвинуться в этом направлении, сократив долю изделий для специальных потребителей, планируется вести расширенную работу с населением по выявлению их предпочтений и стимулированию продаж, включая предложение услуг, оказываемых ателье и химчисткой.

На данном этапе одной из проблем является наличие импортного товара, в т.ч. и полуфабриката, а это - немалые налоги, что существенно повышает цены на выпускаемые ЗАО «Контур» изделия, особенно это касается конкуренции с товарами, завозимыми «челноками». С целью изменения существующего положения руководство предприятия приняло решение создать четкую концепцию продаж, разделив потребителей на три основные группы: меховые пальто «для всей семьи» мелкосерийного пошива; специальную и рабочую одежду; и изделия по индивидуальным заказам.

2.2 Анализ внешней среды ЗАО «Контур»

При помощи PEST – анализа определяются политические, экономические, социальные, технологические факторы внешней среды, влияющие на деятельность предприятия.

При изучении политических факторов компания приобретает преимущество в использовании ключевых ресурсов. При изучении экономического фактора предприятие ориентируется на конкурентном рынке. Технология позволяет использовать новейшие технологические достижения для улучшения качества продукции. При изучении социального фактора предприятие может своевременно реагировать на изменение потребительских предпочтений.

Анализ проводится по схеме «фактор – предприятие». Результаты заносятся в матрицу PEST – анализа (см. приложение А).

Политические факторы весьма непредсказуемы и всегда представляют собой угрозу для пушной отрасли, так как положение организации может усложниться в связи с новыми законодательными и нормативными актами, которые ухудшат условия торговли меховыми изделиями.

Экономические факторы также оказывают серьезное влияние на деятельность предприятия (см. приложение Б).

Технологические и социальные факторы глобального макроокружения не менее важны для ЗАО «Контур» (см. приложение В)

Социальный фактор оказывает прямое влияние на деятельность организации, статистика показывает снижение потенциальных потребителей, что отрицательно сказывается на деятельности ЗАО «Контур».

Внешняя среда оказывает как положительное, так и отрицательное влияние на деятельность предприятия. Анализ внешней среды служит инструментом, при помощи которого менеджеры могут контролировать внешние по отношению к организации факторы с целью определения потенциальных внешних угроз и открывающихся возможностей (см. приложение Г).

В результате проведения PEST - анализа можно получить точное представление о деятельности предприятия и его положении на конкурентном рынке. Четко видны положительные стороны (конкурентные преимущества) организации и недостатки, требующие пристального внимания.

При заполнении матрицы SWOT - анализа последовательно изучаются факторы возможностей и угроз, устанавливаются связи с сильными и слабыми сторонами организации (см.приложение Д).

Проведенный анализ глобального макроокружения отрасли показал, что угроз больше, чем возможностей.

Во многом слабые стороны обусловлены экономической политикой государства (невыгодные условия поставки в связи с повышением таможенной пошлины; дебиторская задолженность). Экономический кризис, привел к снижению покупательской активности, что значительно снизило товарооборот предприятия, однако, он же и подтолкнул компанию к повышению конкурентоспособности.

Одновременно с этим сильные стороны, на наш взгляд, необходимо упрочить. Как одно из решений данного вопроса можно предложить организовать сеть розничных магазинов отпускающих продукцию по ценам изготовителя. Помимо производства качественной продукции предприятию необходимо информировать потенциальных потребителей о преимуществах продукции перед другими торговыми марками. Для этого ЗАО «Контур» должно умело использовать рекламу, тем самым создавая благоприятный имидж компании.

ЗАО «Контур» можно рекомендовать разработать стратегию производства, недорогих изделий современного дизайна, рассчитанных на средний класс с переориентировкой части товарного ассортимента на молодежь. А дорогие меховые изделия выпускать малыми партиями на заказ.

2.3 Анализ внутренней среды ЗАО «Контур»

Для анализа внутренней среды воспользуемся методами анализа финансового состояния деятельности ЗАО «Контур». Результаты анализа представлены в приложении Е.

Если проанализировать финансово-экономические показатели, то можно сделать вывод о том, что если опережающими темпами растут расходы, внереализационные расходы на производство, то это может свидетельствовать о снижении прибыли отчетного периода.

Благодаря увеличению прибыли у предприятия появляется возможность создания базы для самофинансирования, расширения воспроизводства, решения текущих проблем трудовых коллективов. За счет прибыли предприятие уплачивает налоги, отвечает по своим обязательствам перед кредиторами и др.

Для анализа и оценки уровня и динамики показателей прибыли используют данные бухгалтерской отчетности предприятия из формы №2 (см. приложение Ж).

Если прибыль от реализации растет быстрее, чем нетто - выручка от реализации продукции, это свидетельствует об относительном снижении затрат на производство продукции.

Для анализа структуры прибыли отчетного периода используем следующие показатели (табл. 2.1).

Таблица 2.1 – Структура прибыли ЗАО «Контур»

В том случае, если предприятие использует заемный капитал необходимо рассчитать ряд показателей. При помощи коэффициента реагирования затрат мы может оценить степень реагирования издержек реализации на изменение объема выпускаемой продукции. Этот коэффициент можно рассчитать по формуле (2.1).

К = Изменение затрат за период, (%) / Изменения объема продаж (%) (2.1)

Для постоянных расходов коэффициент реагирования равен нулю (К=0). В ЗАО «Контур» дигрессивные затраты, т.к. значения коэффициента реагирования 0 < К > 1.

В зависимости от значения коэффициента реагирования выделяют типовые хозяйственные ситуации (см. приложение И).

Значение коэффициента позволяют сделать следующий вывод: для обеспечения снижения себестоимости продукции и повышения рентабельности работы ЗАО «Контур» необходимо следующее: темпы снижения дигрессивных расходов должны превышать темпы роста прогрессивных и пропорциональных расходов.

Динамика и уровень показателей рентабельности зависят от совокупности производственно-хозяйственных факторов: уровень организации управления; структура капитала и его источников; степень использования производственных ресурсов; объем, качество и структура продукции; затраты на производство.

Эффективность деятельности предприятия можно измерить результативностью работы относительно величины авансированных ресурсов или величины их потребления (затрат) в процессе производства. Эти показатели характеризуют предприятие в рамках деловой активности. Эффективность деятельности предприятия рассчитывается по формуле (2.2).

Эффективность ресурсов = Стоимость реализованной продукции / / Потребленные ресурсы (затраты) (2.2)

Эффективность ресурсов 2009 = 9250 / 5441 = 1,7

Если провести соотношение между динамикой реализованной продукции и динамикой ресурсов (затрат), то можно определить степень экономического роста.

Экономический рост производства может быть достигнут как экстенсивным, так и интенсивным путем.

Эффективность хозяйственной деятельности можно определить при помощи показателей рентабельности – прибыльности или доходности капитала, ресурсов или продукции.

Предприятие считается тем рентабельнее, чем выше скорость оборотных средств.

Анализ рентабельности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов оборачиваемости и рентабельности, которые являются относительными показателями финансовых результатов деятельности предприятия (табл. 2.2).

Таблица 2.2 – Расчет коэффициентов оборачиваемости и рентабельности ЗАО «Контур» за 2009 год

| Наименование коэффициента | Формула расчета | Значение | ||

| 1 | 2 | 3 | ||

| Оборачиваемость средств | Выручка от реализации / Средняя (за период) величина средств | |||

| Рентабельность продаж | Прибыль от реализации / Выручка от реализации | |||

| Рентабельность средств | Рентабельность продаж X Оборачиваемость средств | 0,02 | ||

| Рентабельность капитала фирмы | Прибыль от реализации / Средний за период итог баланса – нетто | 30 | ||

| Рентабельность основных средств и прочих внеоборотных активов | Прибыль от реализации / Средняя за период величина основных средств и прочих внеоборотных активов | |||

| Коэффициент общей оборачиваемости капитала | Выручка от реализации / Средний за период итог баланса – нетто | |||

На основе рассчитанных коэффициентов можно сделать вывод о том, что у предприятия невысокая рентабельность. Оборачиваемость средств тоже оставляет желать лучшего. На складе предприятия происходит затаривание готовой продукции, что в значительной мере тормозит повышение оборачиваемости средств. Руководству ЗАО «Контур» можно рекомендовать уделить этому вопросу серьезное внимание: пересмотреть цены на готовую продукцию с большим сроком хранения, больше внимания уделить договорам поставки готовой продукции.

Финансовая устойчивость – характеристика, при которой превышении доходов над расходами стабильно. Предприятие свободно в использовании оборотных денежных средств, может эффективно их использовать. Налажен бесперебойный процесс производства продукции и ее реализации. Финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности. От нее зависит общая устойчивость предприятия.

При проведении анализа финансовой устойчивости на конкретную дату можно выяснить, насколько верно предприятие управляло ресурсами в течение расчетного периода. Необходимо достичь соответствия финансовых ресурсов требованиям рынка, а также удовлетворить потребности развития предприятия, потому что недостаточная финансовая устойчивость грозит предприятию неплатежеспособностью, а избыточная - препятствовать развитию, так могут значительно увеличиться запасы товаров на складах. Отсюда следует, сущность финансовой устойчивости заключается в эффективном формировании, распределении и использовании финансовых ресурсов.

Одна из важнейших характеристик финансового состояния предприятия – стабильность его деятельности в долгосрочной перспективе. Она связана с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов. Многие бизнесмены в России предпочитают вкладывать в дело минимум собственных средств, а финансировать его в основном за счет денег, взятых в долг. Показатели финансовой устойчивости характеризуют степень зависимости предприятия от внешних источников финансирования. Однако если структура «собственный капитал - заемные средства» имеет значительный перекос в сторону долгов, предприятие может легко обанкротиться, если несколько кредиторов одновременно потребуют свои деньги обратно в одно и то же время.

Финансовая устойчивость предприятия – одна из важнейших характеристик его финансовой деятельности. Финансовая устойчивость – это стабильность деятельности предприятия в долгосрочной перспективе.

При анализе финансового состояния предприятия необходимо знать запас его финансовой устойчивости (зону безопасности). С этой целью предварительно все затраты предприятия следует разбить на две группы в зависимости от объема производства и реализации продукции:

– постоянные;

– переменные.

Постоянные затраты не зависят от объема производства. К ним относятся: амортизация основных средств, арендная плата, суммы выплаченных процентов за кредиты банка, расходы на управление и другие.

Переменные затраты увеличиваются (или уменьшаются) пропорционально объему производства продукции. Это расходы сырья, материалов, энергии, топлива, отчисления и налоги от зарплаты и выручки и т.д. Постоянные затраты вместе с прибылью составляют маржинальный доход предприятия.

Деление затрат на постоянные и переменные и использование показателя маржинального дохода позволяет рассчитать порог рентабельности, т.е. ту сумму выручки, которая необходима для того, чтобы покрыть все постоянные расходы предприятия. Прибыли при этом не будет, но не будет и убытка. Рентабельность при такой выручке будет равна нулю.

В рыночной экономике большая и все увеличивающаяся доля собственного капитала вовсе не означает улучшения положения предприятия, возможности быстрого реагирования на изменения делового климата. Напротив, использование заемных средств свидетельствует о гибкости предприятия, его способности находит кредиты и возвращать их, т.е. о доверии к нему в деловом мире.

Нормативов соотношения заемных и собственных средств практически не существует. Они не могут быть одинаковыми для разных отраслей и предприятий. В тех отраслях, где медленно оборачивается капитал и велика доля долгосрочных активов коэффициент финансового левериджа не должен быть высоким. В других отраслях, где капитал оборачивается быстро и доля основного капитала мала, он может быть значительно выше.

Коэффициент финансового левериджа является не только индикатором финансовой устойчивости, но и оказывает большое влияние на увеличение или уменьшение величины прибыли из собственного капитала предприятия. Коэффициент финансового левериджа является именно тем рычагом, с помощью которого увеличивается положительный или отрицательный эффект финансового рычага.

Уровень финансового левериджа измеряется отношением темпов прироста чистой прибыли к темпам прироста прибыли до уплаты налогов и процентов по обслуживанию долга. Он показывает, во сколько раз темпы прироста чистой прибыли превышают темпы прироста балансовой прибыли. Это превышение обеспечивается за счет эффекта финансового рычага. Одной из составляющих которого является его плечо (отношение заемного капитала к собственному). Увеличивая или уменьшая плечо рычага в зависимости от сложившихся условий можно влиять прибыль и доходность собственного капитала.

Если известен порог рентабельности, то запас финансовой устойчивости равен рассчитывается по формуле (2.3).

ЗФУ = (Выручка - Порог рентабельности) / Выручка X 100% (2.3)

ЗФУ 2009 = (3032 – 909) / 3032 X 100% = 70,01

Расчет порога рентабельности и запаса финансовой устойчивости представлен в виде таблицы (см. приложение К).

Расчет относительных коэффициентов финансовой устойчивости показали, что в ЗАО «Контур» доля собственного капитала имеет тенденцию к снижению. Это свидетельствует о том, что финансовая зависимость предприятия от внешних инвесторов несколько повысилась.

Судя по фактическому уровню данных коэффициентов можно сделать заключение, что предприятие проводит умеренную финансовую политику и степень финансового риска не превышает нормативный уровень при сложившейся структуре активов предприятия.

Устойчивость финансового состояния может быть повышена путем:

– ускорения оборачиваемости капитала в текущих активах, в результате чего произойдет относительное его сокращение на рубль оборота;

– обоснованного уменьшения запасов и затрат (до норматива);

– пополнения собственного оборотного капитала за счет внутренних и внешних источников.

В связи с тенденциями уменьшения величины собственного оборотного капитала, снижением в текущем году уровня обеспеченности плановыми источниками формирования оборотных активов на предприятии необходимо разработать мероприятия, прежде всего, по снижению уровня запасов и ускорению оборачиваемости капитала.

3.1 Анализ существующей системы управления ЗАО «Контур»

Управленческий персонал состоит из работников, обеспечивающих управление торгово-технологическим и трудовым процессом. Сюда входят руководящие, инженерно-технические работники и служащие – коммерческий директор, начальники цехов, начальник конструкторского отдела, начальник отдела снабжения и сбыта, заведующий магазином, администратор, главный бухгалтер, главный энергетик, главный механик.

Остановимся более подробно на их должностных инструкциях.

Генеральный директор – руководит всей деятельностью предприятия.

Коммерческий директор выполняет оперативную, консультативную, координационную и финансовую работу, включающую административно-хозяйственное руководство предприятием в целом и основными его структурными подразделениями.

Начальники цехов осуществляют руководство производственно-хозяйственной деятельностью цехов (участков). Обеспечивают выполнение производственных заданий, ритмичный выпуск продукции высокого качества, эффективное использование основных и оборотных средств, проводят работу по совершенствованию организации производства, его технологии, механизации и автоматизации производственных процессов, предупреждению брака и повышению качества изделий, экономии всех видов ресурсов, внедрению прогрессивных форм организации труда, аттестации и рационализации рабочих мест, использованию резервов повышения производительности труда и снижения издержек производства.

Начальник конструкторского отдела руководит созданием новых и модернизацией существующих конструкций техоснастки, обеспечивая их высокий технический уровень, конкурентоспособность соответствие современным достижениям науки и техники, требованиям наиболее экономичной технологии производства, руководит подготовкой технико-экономических обоснований, эффективности новых конструкторских разработок.

Начальник отдела снабжения и сбыта организует обеспечение предприятия всеми необходимыми для его производственной деятельности материальными ресурсами требуемого качества, их рациональное использование с целью сокращения издержек производства и получения максимальной прибыли. Обеспечивает подготовку заключения договоров с поставщиками, согласование условий и сроков поставок, изучает возможность и целесообразность установления прямых долгосрочных хозяйственных связей по поставкам материально-технических ресурсов. Организует подготовку и заключение договоров на поставку продукции, выпускаемой предприятием, осуществляет рациональную организацию сбыта продукции, ее поставку в сроки и объеме в соответствии с заказами и заключенными договорами.

Заведующий магазином обеспечивает соблюдение обязательных с учетом профиля и специализации деятельности предприятия розничной торговли требований, установленных для предприятия в государственных стандартах, санитарных, ветеринарных, противопожарных правилах и других нормативных документах. Оформляет, получает, представляет лицензии, соответствующие разрешения и иные документы (сертификаты соответствия, гигиенические заключения), либо часть информации, содержащейся в этих документах для ознакомления покупателям. Создает надлежащие условия торгового обслуживания, а также возможность правильного выбора товаров покупателями.

Главный бухгалтер выполняет работу по ведению бухгалтерского учета имущества, обязательств и хозяйственных операций (учет основных средств, товарно-материальных ценностей, затрат на производство, реализации продукции, расчеты с поставщиками и заказчиками, за предоставленные услуги и т.п.), составляет отчетные калькуляции себестоимости продукции (работ, услуг), выявляет источники образования потерь и непроизводственных расходов,

Администратор руководит коммерческой деятельностью магазина, в его ведении находятся вопросы организации технологических операций и хозяйственного обслуживания, следит за состоянием выкладки товаров и рекламного оформления торгового зала, за соблюдением правил торговли, принимает решения по претензиям покупателей и т.д.

Бухгалтерский аппарат принимает от материально ответственных лиц товарно-денежные отчеты, проверяет и обрабатывает их, учитывает денежные средства и кредиты банков, а также выполняет другие бухгалтерские операции.

Продавцы, контролеры-кассиры, заняты обслуживанием покупателей в торговом зале.

На работников ЗАО «Контур» возлагается материальная ответственность, т. е. обязанность возместить имущественный ущерб, причиненный предприятию по их вине.

Действующим трудовым законодательством установлены два вида материальной ответственности за причиненный ущерб: ограниченная и полная.

При ограниченной материальной ответственности лица, по вине которых причинен ущерб, несут материальную ответственность в размере прямого действительного ущерба, но не более своего среднего месячного заработка, за исключением тех случаев, когда действующим законодательством установлены иные пределы материальной ответственности.

Законом определен круг случаев, когда работники, причинившие ущерб, несут полную материальную ответственность, в том числе и тогда, когда между работником и предприятием заключен письменный договор о полной материальной ответственности работника за необеспечение сохранности имущества и других ценностей. В торговле наиболее распространена полная материальная ответственность, при которой работник, причинивший ущерб, обязан возместить его в полном объеме.

Письменный договор о полной материальной ответственности заключается с теми сотрудниками, которые достигли 18 - летнего возраста и занимают такие должности, которые предполагают работу с материальными ценностями. Более того, лица, которые ранее привлекались к уголовной ответственности, не могут быть назначены на такую должность. В соответствии с условиями заключенного договора сотрудник берет на себя ответственность за сохранение материальных ценностей. В его обязанности входит бережное отношение к вверенным ему ценностям и принятие мер по предотвращению материального ущерба. Также необходимо своевременно сообщать администрации магазина обо всех обстоятельствах, угрожающих обеспечению сохранности вверенных ему материальных ценностей; вести учет и отчетность в установленном порядке; участвовать в инвентаризации материальных ценностей. Договор заверяется как руководителем предприятия, так и самим сотрудником.

Анализируя должностные инструкции работников и руководящего состава ЗАО «Контур» мы пришли к выводу, что руководство организации не имеет выраженной программы действий в отношении персонала, а кадровая работа сводится к ликвидации негативных последствий. Отсутствие прогноза кадровых потребностей, средств оценки труда и персонала, диагностики кадровой ситуации в целом негативно характеризует состояние кадровой политики. Состав ЗАО «Контур» нестабилен, наблюдается большая текучесть кадров. Нестабильность кадров ведет за собой ухудшение производительности труда, что связанно с адаптацией новых сотрудников в коллективе. ЗАО «Контур» работает в режиме экстренного реагирования на возникающие конфликтные ситуации, которые стремится погасить любыми средствами, зачастую без попыток понять причины и возможные последствия.

Рекомендации, которые на наш взгляд могут быть эффективными, заключаются в том, чтобы изменить тип кадровой политики с пассивной на активную. По нашему мнению, руководство предприятия должно четко представлять себе методы воздействия на сложившуюся ситуацию и уметь прогнозировать ее появление. В обязанности кадровой службы предприятия должны входить мероприятия по разработке антикризисных кадровых программ. Необходимо проводить постоянный мониторинг внешней среды и своевременно корректировать исполне6ние программ с учетом ее изменений. Крайне важны и меры по активизации персонала, нужно заинтересовать каждого сотрудника предприятия.

Для того, чтобы улучшить состояние кадровой политики кадровой ЗАО «Контур» нужно сделать: в первую очередь обеспечить системность в приеме кадров на работу и в увольнении их. Необходимо изменить процедуру выдвижения: давать более полную информацию об имеющихся вакансиях, кандидатах, регламентация права выдвигать кандидатов, процедуры обсуждения, назначения и введения в должность. Если рассматривать каждый элемент отдельно, то эти действия могут оказаться неэффективными. Но в сочетании принятые меры смогут улучшить работу кадровой службы. Для того чтобы стабилизировать всю работу организации необходимо тщательно планировать ее развитие в долгосрочном периоде.

В очень многих компаниях отделы кадров активно занимаются тем, что планируют численность сотрудников на предприятии. Основной их задачей является добиться того, чтобы на предприятии количество сотрудников соответствовало штатному расписанию.

В ЗАО «Контур» нужно проводить плановый анализ внешней среды, что бы своевременно укомплектовать штат такими сотрудниками, которых до сих пор не было в штате.

После того, как мы изучили деятельность предприятия ЗАО «Контур», мы пришли к выводу, что в составе управляющего звена нет специалиста, который занимался бы анализом финансово-хозяйственной деятельности предприятия и планированием.

Главный бухгалтер, при составлении бухгалтерского баланса предприятия может лишь констатировать фактические финансовые показатели за прошедший период.

При помощи анализа таких показателей есть возможность оценить эффективность проводимой долгосрочной стратегии и результативность краткосрочных принятых решений. При этом нужно помнить, что такие показатели лишь дают представление о деятельности компании, тогда как управление должно быть направлено на реализацию бизнес-процессов.

Если сконцентрировать все силы на улучшении одного какого-то показателя, то это может обернуться серьезными проблемами в деятельности предприятия. Даже успешно развивающаяся компания может оказаться на грани банкротства в случае ошибочного управления оборотным капиталом, вследствие которого на счетах предприятия не будет средств для погашения текущих задолженностей. На данном примере мы можем наблюдать, что для любого предприятия важно контролировать текущую деятельность и создавать необходимый баланс между всеми элементами системы управления. Для каждой компании есть особые показатели, которые необходимо сохранять в равновесии. Для каких-то предприятий нужно увеличить денежные потоки, для других важно оптимизировать структуру капитала.

Но, несмотря на это, самым важным фактором является стоимость компании. Такая стоимость определяется исходя из показателей ликвидности, доходности, платежеспособности и долгосрочной финансовой стабильности. Финансовый анализ нужен для того, чтобы привлечь инвесторов, либо подготовить компанию к продаже. Потому что интерес у инвесторов и покупателей возникает только тогда, когда интересны финансовые показатели компании. Для того чтобы компания могла привлечь потенциальных инвесторов, необходимо провести полный системный анализ, который бы дал возможность инвесторам убедиться в том, что финансовые показатели соответствуют их ожиданиям. Главное, чтобы проводимый анализ не был ограничен анализом показателей, рассчитанных на базе стандартной отчетности компании. Грамотный анализ должен учитывать все направления хозяйственной деятельности предприятия, включая как анализ стандартных показателей, так и оценочные показатели стоимости компании.

При помощи анализа финансово-хозяйственной деятельности можно решить ряд задач:

1) менеджеры могут решить вопрос об обеспечении оптимального финансирования компании, рентабельности управления оборотными средствами, поддержании необходимой ликвидности, оборачиваемости различных групп активов;

2) акционеры могут оценить прибыльность предприятия, реального состояния финансов компании, стоимость бизнеса, подготовку компании к продаже, определить степень предпринимательских рисков, связанных с деятельностью фирмы;

3) кредиторы могут получить информацию об уровне платежеспособности компании, структуре ее капитала, оценить риск, связанный с не возвратом кредита.

Чтобы иметь полное и достоверное представление о своей деятельности, ЗАО «Контур» необходимо постоянно проводить комплексный анализ всей финансово-хозяйственной деятельности. В связи с этим мы полагаем, что в штате предприятия должна присутствовать должность финансового аналитика.

При помощи финансового аналитика можно получить информацию о финансовой деятельности предприятия. Он может сделать прогноз экономических условий с тем, чтобы в полной мере использовать экономическую ситуацию в дальнейшей работе, изучить информацию о ценах на товары для того, чтобы определить степень инвестиционных рисков. Также в обязанности финансового аналитика входит проведение систематического анализа финансовой информации о деятельности предприятия, при помощи этого анализа проводиться расчет будущих доходов и расходов, анализ ситуации на рынке одноименных товаров. Финансовый аналитик может провести анализ финансовой целесообразности заключения предприятием различных гражданско-правовых договоров и иных сделок. В сфере его деятельности лежит работа по отслеживанию событий, происходящих в политической и экономической среде, которые могут оказать влияние на деятельность предприятия. После проведения анализа финансово - хозяйственной деятельности ЗАО «Контур» получит:

1) оценку текущего состояния и диагностику проблем:

– оценку имущественного положения;

– оценку финансового положения;

– анализ рентабельности;

2) определение оптимального сочетания значений показателей и разработка рекомендаций:

В современном мире важную роль играют социально-психологические методы управления персоналом.

Мы предлагаем внедрить такое мероприятие как формирование команды. Для этого предприятию ЗАО «Контур» необходимо увеличить аппарат управления, а именно ввести новую должность – провайдер.

– увеличить объем производства, который характеризуется количеством и номенклатурой выпускаемой на предприятии продукции;

– увеличить спрос на продукцию;

– увеличить выпуск продукции;

– уменьшить издержки;

– увеличить объем продаж и общего дохода.

Усовершенствование управленческого аппарата ЗАО «Контур» даст возможность перейти на новый, более качественный уровень, принятия управленческих решений, позволит увеличить оперативность в решении производственно – хозяйственных вопросов, при количественной оценке которых возникают сложности.

За последний год на рынке готовой продукции ЗАО «Контур» наметились следующие изменения:

– снизился спрос на меховые пальто высокой ценовой категории (песец, лисица, норка), увеличился спрос на изделия сложных фасонов, произведенных в соответствии с тенденциями мировой моды, с применением сложных методов кроя и изготовления воротников и манжет, использованием оригинальной фурнитуры;

– увеличился интерес к небольшим изделиям из норки (типа пиджак, куртка), на производство которых требуется меньше меха, а значит они более выгодны в плане цены. Такие изделия ориентированы на потребителей от 17-25 лет; меховые пальто из недорогих видов меха также производятся по модному дизайну.

Для повышения прибыли ЗАО «Контур» нужно расширить круг потребителей. На наш взгляд, решением некоторых проблем может являться изменение службы сбыта и снабжения либо путем увеличения числа сотрудников, либо путем повышения квалификации уже имеющихся. Так как отдел службы сбыта и снабжения укомплектован в основном молодыми специалистами, то наиболее разумно будет переобучить сотрудников, тем самым повысив их профессиональный уровень.

В итоге нашей работы можно заметить, что основной задачей любой кадровой службы является проведение такой кадровой политики, которая давала бы возможность максимально повысить эффективность работы предприятия. Очевидно, что это сложная задача для менеджеров по персоналу, но в результате этот труд будет оправдан. Поэтому руководитель, в обязанности которого входит эффективное управление персоналом, должен уметь использовать различные методы стимулирования труда, а также суметь объединить интересы сотрудников с интересами компании.

Заключение

Изучив в ходе работы подходы разных авторов к определению антикризисного управления, мы сделали вывод, что антикризисное управление – такая система управления предприятием, которая носит комплексный характер. При помощи этой системы можно своевременно устранить влияние на предприятие неблагоприятных факторов внешней и внутренней среды.