Сразу ли открывать ип. Как законно работать без оформления ип или ооо и получать доход. Нужно ли платить налоги ИП

С развитием интернет-технологий многие покупатели предпочитают «ходить по магазинам», не выходя на улицу. И правда, это очень удобно: экономятся время и деньги, так как можно выбрать самый дешевый товар, быстро просмотрев несколько онлайн-витрин. Кроме того, современные онлайн-магазины - это огромный выбор товаров любой категории: от продуктов питания до породистых собак и автомобилей…

Предложение растет адекватно спросу. Поэтому многие люди открывают свои собственные интернет-магазины, которые становятся со временем прибыльным бизнесом. Естественно, перед предпринимателями возникают вопросы, связанные с законодательством и налогообложением. Рассмотрим самые популярные из них.

Интернет магазин - ИП или ООО, что лучше

У каждого вида есть свои особенности, связанные с регистрацией и ведением бизнеса в ближайшем будущем.

ИП для интернет-магазина и его плюсы

- Простая и более дешевая регистрация.

- Можно не нанимать штат сотрудников.

- Быстро и просто выводятся наличные с расчетного счета.

- Редкие проверки налоговыми органами.

- Быстрая ликвидация в случае необходимости.

Отрицательные моменты

- Собственник бизнеса - одно лицо.

- ИП будет расплачиваться личным имуществом, если возникнут споры с кредиторами.

- Обязательные фиксированные взносы в фонды, даже при отсутствии дохода (на 2018 год - более 30 тыс. рублей, ежегодно сумма растет).

- Сложности при регистрации товарных знаков.

Открытие ООО - положительные стороны

- Может быть от 1 до нескольких учредителей, можно складывать капиталы.

- В случае банкротства кредиторы не имеют прав на личное имущество учредителей.

- Различные варианты деления прибыли и привлечения новых учредителей.

- Если нет прибыли - можно не платить налоги.

- Бизнес можно продать и переоформить.

Минусы ООО

- Дольше открывается, нужен уставный капитал и Устав.

- Трудности с выводом денег с расчетного счета.

- Сложности использования наличных.

- Выплата дивидендов - только 1 раз в 3 месяца.

- Обязательная регистрация и хранение любых хозяйственных решений.

- Сложности при ликвидации ООО.

Итак, какая форма больше подойдет для онлайн-магазина? Для магазина от небольшого до среднего предпочтительнее открыть ИП, так как упрощен бухгалтерский учет и отчетность. Для крупных онлайн-магазинов, которые имеют большие начальные капиталы и планируют сразу же нанимать много сотрудников в штат, лучше открывать ООО. В дальнейшем в нашей статье мы будем освещать вопросы, связанные с работой ИП, так как обычно любой бизнес начинается с небольшого магазинчика, и только со временем «раскручивается» до целой сети.

Какую систему налогообложения выбрать для ИП (интернет-магазин)

ИП на упрощенной системе

Как правило, интернет-магазины работают на УСНО (упрощенка). Множество налогов заменены всего одним, бухгалтерию вести необязательно. Необходимо в течение 30 календарных дней после открытия написать заявление о переходе на УСНО, открыть расчетный счет, и печать при этом не обязательна.

УСНО бывает двух видов: налогом в 6% облагается только доход, при этом не важно количество расходов. И второй вариант - налогом 15% облагается чистая прибыль (доход минус расход).

Если ваш интернет-магазин занимается продажей товаров, при этом вы сможете показать документы по закупкам у поставщиков, то целесообразнее применять второй вариант УСНО. В этом случае вы также в расходы можете списать стоимость доставки, регистрацию домена, хостинг и затраты на связь. Если вы приобретаете товары без подтверждающих документов (например, магазин продает оренбургские пуховые платки, которые вяжут бабушки в селах), то вам подойдет первый вариант. Кроме того, в первом варианте отчеты в ИФНС намного проще.

ИП на упрощенке имеет ряд ограничений для открытия (количество наемного персонала и планируемая прибыль). Если эти два показателя превысят установленные законодательством ограничения, то ИП будет вынужден перейти на общую систему налогообложения. Подобные риски могут возникнуть только у крупнейших онлайн-магазинов. ИП-шники на упрощенке могут нанимать работников, они обязаны оформлять их согласно законодательству. При этом увеличивается число обязательных отчетов в налоговую и добавляется отчет в ФСС. Работодатель должен встать на учет в ФСС и в ПФР в обязательном порядке. За каждого работника необходимо ежемесячно платить взносы, размеры которых зависят от его заработной платы (13% - НДФЛ, 22% в ПФ, 5,6% в ОМС, 2,9% в ФСС и определенный небольшой % в ФСС за профессиональный риск).

ИП на патенте или на ЕНВД

Согласно законодательству, предпринимателям, работающим на патенте или ЕНВД, можно реализовывать продукцию через торговую сеть при условии непосредственного контакта со своими покупателями (реальная торговая точка). Удаленные продажи этого не подразумевают. Поэтому ИП на патенте и ЕНВД запрещено работать через онлайн-продажи.

Однако есть интересное дополнение. Разрешена реализация товаров ИП на патенте посредством компьютерного терминала с обязательной доставкой по адресу покупателя, при этом заказ и оплата должны происходить при присутствии покупателя в реальном магазине. Если все-таки предприниматель зарегистрировался патентщиком, то при проверке ИФНС его заставят перейти на общий режим налогообложения и оплатить соответствующие налоги за все время существования бизнеса в Сети.

ИП и ОСНО (общая система налогообложения)

Работа на ОСНО сопряжена с рядом проблем.

- Необходимо вести бухгалтерию.

- Нужно оплачивать множество налогов, которые расшатывают еще неокрепший молодой бизнес.

- Приобрести онлайн-кассу и установить программы для торговли.

Таким образом, молодой предприниматель может не справиться с обязательными расходами.

Может ли интернет-магазин работать без ИП или ООО

Онлайн-торговля почти не отличается от торговли в обычном магазине. Если вы хотите существовать «по законам», то необходимо легализовать бизнес.

Можно работать и нелегально, но только в самом начале, когда магазин еще не раскрутился и прибыль его минимальна. Кто знает, вдруг ваше дело вообще прогорит? Но если вы начинаете работать таким образом, то помните про риск привлечения к ответственности, если ваш бизнес попадет в поле зрения налоговиков.

Кроме того, нелегальная работа имеет ряд других существенных недостатков:

- Нельзя открыть расчетный счет.

- Нет печати.

- Нельзя подписывать договора с оптовыми покупателями, поставщиками и т.п., работающими легально.

- Не получится получить лицензию, если вы решили заняться торговлей фармацевтикой или другими подобными товарами.

- На сайт не получится установить интернет-кассу, чтобы принимать онлайн-платежи.

- Не получится выдавать бухгалтерские документы, чеки, накладные и т.п.

- Не получится значительно раскрутить бизнес (без открытых ИП или ООО не принимают в Яндекс.Маркет и т.п.).

- Потенциальные клиенты предпочитают вносить предоплату на счет ИП или ООО, но опасаются работать с неизвестными частными лицами.

Если вы пока работаете без регистрации, но магазин уже начинает приносить хорошую прибыль - лучше подать документы и начать работать легально.

Как оформить ИП для интернет-магазина в 2018 году самостоятельно

Стоимость регистрации предпринимателя составляет всего 800 руб., оплатить эту госпошлину вы можете, не выходя их дома (на сайте ФНС). Открытие осуществляется по месту прописки, а работать бизнесмен может в любом городе РФ.

Из документов необходимы заявление (заполняется черным цветом, заглавными печатными буквами), копия паспорта и ИНН. Внимание! Подпись на заявлении ставится в присутствии сотрудника-регистратора. Если вы планируете работать на упрощенке - целесообразно подать сразу же соответствующее заявление, в котором вы должны указать коды деятельности (ОКВЭД).

Для онлайн-торговли в 2018 году это 47.91 с подкодами (обратите внимание - периодически вносятся изменения в справочник). Также предпринимателям рекомендуется выбирать разные коды. И если в будущем вы планируете заниматься чем-то другим, к примеру, выходить на торговые точки, то выбирайте дополнительно другие соответствующие коды. Один из кодов вы должны указать как главный в вашей деятельности.

Документы необходимо подать в налоговую инспекцию или в службу единого окна по месту прописки. Квитанция об оплате госпошлины должна быть у вас на руках в момент подачи. Срок регистрации составляет 3 рабочих дня. Инспектор принимает бумаги, вручает вам расписку о приеме и через 3 дня отдает вам уведомление о постановке, свидетельство о регистрации и лист ЕГРИП.

Документы в налоговую также можно отправить по почте. Для этого необходимо заверить нотариально копию паспорта и подпись на заявлении. Квитанция также вкладывается в конверт. Письмо с документами отправляется почтой РФ, где обязательна опись вложения. Можно также подать документы через представителя (также требуется нотариальная доверенность на другое лицо и заверение документов) или через юридическую фирму, оказывающую подобные услуги. При этом вы не посещаете налоговую инспекцию, но ваши затраты увеличиваются в несколько раз.

После получения документов обязательно проверьте их. Бывает, что нерадивые налоговики делают ошибки в адресе, ФИО или могут указать вместо женского пола мужской. Если ошибка выявляется, уведомьте об этом специалиста. Вы получите через определенный срок исправленные документы.

Итак, после успешно пройденной регистрации смело включайтесь в работу и постоянно следите за изменениями в налоговом законодательстве. Удачи вам в бизнесе!

У начинающих собственный бизнес, поначалу возникает очень много вопросов по поводу оформления своей деятельности. Пока нет доходов или они очень скромные, хочется сэкономить на расходах и не тратить лишнее. Я попытаюсь осветить здесь некоторые вопросы.

Нужно ли регистрировать ИП

Граждане России могут заниматься любой предпринимательской деятельностью, кроме запрещенных законом (изготовление и продажа оружия, наркотиков и т.д.).

Предпринимательской называется самостоятельная деятельность граждан, направленная на получение прибыли. Не всякая оплачиваемая деятельность будет являться таковой. Если вы починили телевизор соседу и получили за это 100 рублей, это ещё не предпринимательство. Но когда вы систематически оказываете услуги по ремонту бытовой техники и электроники всем желающим за плату, тогда нужно регистрировать ИП.

Признаки предпринимательства:

— деятельность ведется на свой страх и риск (личная ответственность);

— деятельность ведется систематически (сделки совершаются более одного раза в год);

— деятельность направлена на извлечение прибыли (получение дохода).

Нужно ли платить налоги ИП

Платить налоги ИП конечно нужно. Теперь разберемся когда и какие. После регистрации предприниматель ставится на учет в Пенсионный фонд. С этого дня он должен уплачивать страховые взносы в ПФР и ФФОМС «за себя», рассчитанные от стоимости страхового года. Взносы платятся независимо от проводимой деятельности или её отсутствия до дня ликвидации ИП. В 2012 году сумма фиксированного платежа составила 17208,25 рублей в год.

Если ИП нанимает работников, он должен начислять и выплачивать им заработную плату, перечислять в бюджет удержанный налог на доходы и уплачивать страховые взносы в ПФР и ФСС в размере 30% от фонда оплаты труда.

Предприниматель на ОСНО или УСН, не осуществляющий деятельности (не получающий дохода) единый налог не платит, но сдает нулевую декларацию. Упрощенная система налогообложения для ИП без работников и с наемными работниками рассмотрены в рубрике «Налоги»

Предприниматель на в любом случае платит единый налог на вмененный доход (независимо от ведения деятельности), так как он рассчитывается от величины физических показателей. Чтобы не платить налог, подайте в налоговый орган уведомление о прекращении деятельности по ЕНВД.

Нужен ли ИП расчетный счет

По законодательству предприниматель может работать без открытия расчетного счета. Все расчеты вести наличными деньгами и приобрести ККМ. Использование личной пластиковой карты в предпринимательских целях не предусмотрено инструкцией ЦБ РФ от 14 сентября 2006 г. N 28-И. Платить налоги и взносы можно через платежный терминал в банке.

Расчетный счет нужен для расчетов с поставщиками, так как многие контрагенты предпочитают работать безналично. и как подготовить можно прочесть на сайте.

Нужна ли печать ИП

Закон разрешает предпринимателям работать без печати, банки принимают платежные поручения только с подписью ИП. Но печать является дополнительной защитой для ваших документов, да и договор или накладная без печати выглядят несолидно.

Печать стоит недорого (от 150 рублей), но если вы начали её применять, то ставить её нужно будет везде. При представлении отчетов в электронном виде, нужно будет давать доверенность на отправку декларации по каналам связи, а при этом понадобится печать.

Кроме того, записи в трудовую книжку работников должны заверяться подписью и печатью предпринимателя. По закону печать можно не ставить, но как посмотрят на это работники Пенсионного фонда при дальнейшем оформлении пенсии, неизвестно.

Подробнее и требованиях к печати.

Нужна ли лицензия ИП

Требование лицензии зависит от вида предпринимательской деятельности. С каждым годом законодатели сокращают перечень лицензируемых занятий. Лицензирование деятельности рассмотрено в отдельной статье.

Если у вас возникли ещё вопросы по этой теме, задайте их в комментариях и обязательно получите ответ.

h4>Получайте новые статьи блога прямо к себе на почту:

Привет, друзья!

Я уже не раз писала, что если вы только начинаете заниматься своим делом, будь это интернет магазин, оказание услуг, инфобизнес и прочее, вам не нужно сразу открывать ИП. Однако, после такого заявления ко мне начали приходить вопросы, а действительно ли это так, как понять, что момент для регистрации ИП настал, также были те, кто решил, что ИП вообще открывать необязательно. Поэтому я решила записать отдельное видео, чтобы полностью разобраться с этим вопросом и не вводить в вас в заблуждение.

Вы можете посмотреть видео или продолжить читать статью.

Что такое «Предпринимательская деятельность»?

Согласно определению предпринимательской деятельности, содержащемуся в Гражданском кодексе Республики Беларусь и РФ , ею (а по сути, бизнесом) является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в установленном законом порядке.

Рассмотрим это понятие более детально.

Со словом «самостоятельная» все понятно, один человек либо группа партнеров осуществляет деятельность от своего имени и под свою имущественную ответственность.

Следующее слово «систематическое», я не нашла в кодексе четкого определение этого термина, но могу полагать, что систематической считается деятельность, которая повторяется 2 и более раз в год. То есть если вы совершили 2 продажи, то это можно считать систематической деятельностью.

Далее рассмотрим слово «прибыль», и здесь начинается самое интересное. Ведь прибыль, это не доход, хотя многие путают эти понятия. Доход – эта вся сумма денег, которую вы получили от продажи товаров или услуг, а прибыль – это доход минус затраты. А в затраты входит не только себестоимость товара, но и создания сайта, покупка хостинга и домена, вложения в рекламу и прочее. И разве ваши две продажи могут покрыть все затраты и чтобы у вас еще осталась прибыль? Я сильно в этом сомневаюсь. А если этот пункт не соблюдается, то такую деятельность уже нельзя назвать предпринимательской. А чтобы это доказать, я рекомендую собирать все чеки, которые подтверждают ваши затраты.

И теперь посчитайте на какую сумму вам нужно продать, чтобы покрыть все затраты и получить прибыль.

Конечно, теоретически налоговая может вами заинтересоваться. Но тогда ей придется доказать, что вы занимались систематической деятельностью (совершили 2 и более продажи) и получали прибыль. А получение прибыли не так просто доказать. Предположим самый худший вариант, налоговая инспекция заинтересовалась вами и вас обвинили в незаконной предпринимательской деятельности. Что же грозит вам в таком случае? Привлечение к ответственности за осуществление предпринимательской деятельности без регистрации ИП предусмотрено и в Кодексе об административных правонарушениях, и в Уголовном кодексе. Я буду рассматривать этот вопрос в соответствии с законодательством РБ и РФ, если вы из другой страны, то ищите эту информацию в интернете.

Согласно кодексу РБ об Административных Правонарушениях, статья 12.7. Предпринимательская деятельность, осуществляемая без государственной регистрации либо без государственной регистрации и специального разрешения (лицензии), когда такое специальное разрешение (лицензия) обязательно, если в этом деянии нет состава преступления, –влечет наложение штрафа в размере до ста базовых величин с конфискацией предметов административного правонарушения, орудий и средств совершения административного правонарушения, а также дохода, полученного в результате такой деятельности, или без конфискации.

Согласно кодексу РФ об Административных Правонарушениях статье 14.1. , осуществление предпринимательской деятельности без государственной регистрации влечёт наложение административного штрафа в размере от пятисот до двух тысяч рублей .

Что касается уголовного кодекса? К нему могут привлечь в случае:

Для граждан РБ. Статья 233 УК.

Предпринимательская деятельность, осуществляемая без государственной регистрации либо без специального разрешения (лицензии), когда такое специальное разрешение (лицензия) обязательно (незаконная предпринимательская деятельность), сопряженная с получением дохода в крупном размере (если сумма в тысячу и более раз превышает базовую величину), – наказывается штрафом, или лишением права занимать определенные должности или заниматься определенной деятельностью, или арестом на срок до шести месяцев, или ограничением свободы на срок до двух лет, или лишением свободы на срок до трех лет.

Для граждан РФ. СТ 171 УК.

Осуществление предпринимательской деятельности без регистрации или без лицензии в случаях, когда такая лицензия обязательна, если это деяние причинило крупный ущерб гражданам, организациям или государству либо сопряжено с извлечением дохода в крупном размере (от 250 000 руб), — наказывается штрафом в размере до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период до двух лет, либо обязательными работами на срок до четырехсот восьмидесяти часов, либо арестом на срок до шести месяцев.

Так стоит ли сразу открывать ИП?

Я считаю, что нет, до тех пор пока вы не начнете получать стабильный доход. Так как любой бизнес должен пройти стадию тестирования, вы должны понять действительно ли востребована ваша ниша и хочется ли вам этим заниматься.

Решайте сами. Но помните, что ответственность за действия, которые вы совершаете ложиться на ваши плечи. Я не юрист и лишь высказала свое мнение по этому вопросу.

Мой опыт

Лично я регистрировала ИП сразу, как решила начать работать на себя. И считаю, что сделала это зря, т.к. полгода не получала никакого дохода, а налоговую посещать приходилось, заполнять бумаги и постоянно отчитываться за свои доходы.

Три месяца я думала, какое дело открыть и еще три месяца занималась созданием интернет магазина. И даже когда я решила, что буду открывать интернет магазин и пришла в райисполком, чтобы поставить его на учет, у меня спросили адрес сайта, а у меня тогда и сайта не было и я даже еще не придумала доменное имя. На что они мне сказали, что сначала нужно создать сайт, начать работать и только потом приходить ставить ИМ на учет. Поэтому не стоит спешить с регистрацией ИП, организуйте бизнес, начните продавать. Но в то же время и затягивать с регистрацией ИП не нужно, чтобы это не привело к уголовной ответственности.

Если среди нас есть юристы, то выскажите свое профессиональное мнения по данному вопросу.

Успехов, друзья!

Вконтакте

На каждого неординарного человека, наделенного способностями к зарабатыванию денег иным путем, нежели большинство официально трудоустроенных, нещадно давит общество. Все потому, что «у нас так не принято», «все работают – и ты работай», «без пенсии останешься, голодная старость тебе обеспечена» и т.д. Выход из ситуации возможен: открытие ИП, то есть регистрация в налоговом органе в качестве индивидуального предпринимателя. Трудовой стаж в этом случае будет идти со дня регистрации, и социальные гарантии на безбедную старость обеспечены. Идеальный вариант для фрилансеров.

Актуально открытие ИП и для тех людей, у кого уже есть официальное место работы: статус юридического лица дает новые возможности для бизнеса и позволяет дополнительно привлекать сторонние капиталы инвесторов. Преимуществ много, и для каждого вида деятельности, для каждого индивидуального предпринимателя они свои.

Представляем вам пошаговую инструкцию для открытия ИП с нуля.

Пакет документов для открытия ИП

Кстати, о видах деятельности. Классификатор ОКВЭД содержит их полный список, и перед написанием заявления вам нужно будет ознакомиться с ним и выбрать несколько видов «под себя». Лучше выбирать несколько, с перспективой на будущее. Эта дальновидность поможет вам сэкономить деньги: в дальнейшем, при добавлении (изменении) кодов ОКВЭД вас обяжут к уплате госпошлины. Самый первый ОКВЭД, выбранный вами, должен соответствовать основному виду деятельности, остальные – дополнительные или сопутствующие. Если сомневаетесь, можете посоветоваться со специалистом.

Правильный выбор ОКВЭД – это не простая формальность: существует ряд видов деятельности, по которым предпринимателю могут быть предоставлены некоторые льготные условия его бизнес-деятельности. Поэтому в ваших интересах подойти к этому делу со всей ответственностью.

Заявление заполняется по форме Р21001 (можно взять в налоговой или скачать в Интернете). Туда вписываются ваши личные данные и выбранные заранее коды ОКВЭД. Если вы подаете заявление сами (не по почте и не через доверенное лицо), то подпись у нотариуса можно не заверять, хотя во избежание ошибок при заполнении (а таковых может быть много, несмотря на кажущуюся простоту документа) рекомендуется все же обратиться к данному специалисту. Обойдется это в несколько сотен рублей: вполне приемлемая цена в обмен на обеспечение приема заявления с первого раза. Там же следует заверить копии всех страниц паспорта.

Госпошлина на открытие ИП составляет сейчас 800 рублей. Данный платеж можно совершить в любом отделении банка, главное – не потерять квитанцию. Итак, что включает пакет документов, подаваемый в налоговую инспекцию:

- Заявление о регистрации ИП;

- Копии всех страниц паспорта (в т.ч. пустых);

- Копия ИНН (если есть);

- Квитанция за уплату вноса в казну, то есть госпошлины.

Если у вас нет ИНН, то параллельно можно подать заявление о постановке на учет, хотя обычно данный документ делают тогда, когда регистрация ИП уже идет (в течение 5 дней после подачи соответствующего заявления), либо даже по окончании регистрации. Этот момент можно уточнить у сотрудника налоговой инспекции.

Заявление о регистрации ИП

Обратите внимание: подавать документы в ИФНС нужно соответственно вашему адресу прописки, то есть с учетом территориальной принадлежности налоговой. В противном случае ваше заявление будет отклонено, и вы потеряете время.

Итак, причины отказа в регистрации ИП:

- Выбран не тот орган ИФНС;

- Неправильно составлены документы;

- Представлен не весь пакет документов;

- Со дня объявления вас банкротом (по предыдущему виду хозяйственной деятельности) еще не прошел один год;

- В силе запрет, наложенный на ведение вами предпринимательской деятельности судом.

Кроме того, для лица, не достигшего совершеннолетия, должно быть заключение суда или органов опеки, свидетельствующее о достижении им состояния полной дееспособности. Вступление лица младше 18 лет в брак также считается условием для предоставления возможности открытия ИП.

Во всех остальных случаях, при условии консультации с нотариусом по вопросам заполнения заявления на регистрацию ИП, вам гарантирован положительный ответ. Срок регистрации ИП в налоговой — пять рабочих дней. Вы получите два документа: ОГРНИП и ЕГРИП плюс ИНН, если было подано соответствующее заявление. Они могут быть переданы вам либо лично в руки, либо посредством почтовой пересылки по месту жительства. Лучше, конечно, забрать столь ценные бумаги самостоятельно.

Регистрация ИП в налоговой

Далее нужно будет определиться с системой налогообложения. Многие ИП выбирают УСН («упрощенку»), но обратите внимание на то, что с 2013 года она называется патентной системой налогообложения. Если вы планируете тесно сотрудничать с компаниями, учитывающими в ценах НДС, то вам лучше выбрать ОСН (основную систему). Тогда налог на прибыль будет составлять не 6 %, как в случае с «упрощенкой», а 13%. Плюс налог на имущество, НДФЛ, НДС и прочие вычеты. Однако если вы планируете нанимать более 15 сотрудников, ОСН не избежать. ЕНВД («вмененка») сейчас используется редко, этот вопрос решается в органах муниципалитета.

Далее нужно будет определиться с системой налогообложения. Многие ИП выбирают УСН («упрощенку»), но обратите внимание на то, что с 2013 года она называется патентной системой налогообложения. Если вы планируете тесно сотрудничать с компаниями, учитывающими в ценах НДС, то вам лучше выбрать ОСН (основную систему). Тогда налог на прибыль будет составлять не 6 %, как в случае с «упрощенкой», а 13%. Плюс налог на имущество, НДФЛ, НДС и прочие вычеты. Однако если вы планируете нанимать более 15 сотрудников, ОСН не избежать. ЕНВД («вмененка») сейчас используется редко, этот вопрос решается в органах муниципалитета.

Если вы выбираете УСН, и при этом ваши расходы (по прикидкам) будут составлять 60 % от дохода и более, то есть смысл выбрать налог не 6%, а 5-15%. Тогда ставка будет высчитываться индивидуально и умножаться не на сумму прибыли, а на разницу доходов и расходов. По данному вопросу есть смысл проконсультироваться с экономистом.

Выбирая систему налогообложения, отличную от ОСН, которая применяется по умолчанию, нужно будет написать соответствующее заявление, и в течение нескольких дней процедура будет завершена. После этого вы приобретете обязательства по налоговой отчетности в рамках своей предпринимательской деятельности.

Регистрация ИП в ПФР и ФСС

После получения соответствующих документов нужно будет обратиться в пенсионный фонд. Налоговая сообщит туда о «рождении» нового предпринимателя сразу же, но вам нужно будет прийти с целью уточнения размера обязательных ежемесячных страховых взносов, которые как раз и будут обеспечивать ваше пенсионное будущее. Для получения необходимых реквизитов вам понадобятся копии следующих документов:

После получения соответствующих документов нужно будет обратиться в пенсионный фонд. Налоговая сообщит туда о «рождении» нового предпринимателя сразу же, но вам нужно будет прийти с целью уточнения размера обязательных ежемесячных страховых взносов, которые как раз и будут обеспечивать ваше пенсионное будущее. Для получения необходимых реквизитов вам понадобятся копии следующих документов:

- ОГРН;

- ЕГРИП;

- СНИЛС;

- Паспорт.

Если вы нанимаете на работу сотрудников (становитесь официальным работодателем), то дополнительно в ПФ предоставляется трудовой договор, трудовая книжка и СНИЛС (свидетельство плательщика), а кроме того, придется зарегистрироваться еще и в ФСС. Можно встать на учет в ФСС (социальное страхование) и в том случае, если вам лично нужны будут отпуск, декрет или больничные. Одним словом, регистрация в ФСС обеспечивает дополнительные социальные гарантии. Вносы и в ПФ, и в ФСС можно платить либо каждый месяц, либо сразу внести сумму за весь год. Сотрудники помогут вам рассчитать ее. Суммарный платеж обычно составляет чуть более 1000 рублей.

Нужен ли расчетный счет ИП?

Дополнительно придется встать на учет в Росстате. Это также займет максимум несколько дней, и по окончании процедуры вы получите выписку, которая понадобится вам для предъявления в банке при открытии расчетного счета (р/с) индивидуального предпринимателя. Р/с не является обязательным условием регистрации ИП, однако если вы планируете в рамках одного договора получать от контрагентов значительные суммы, закон обязывает вас к данной формальности. Да и вам будет так удобнее. После открытия р/с вам подключат услугу клиент-банк для удобного совершения платежей (и их приемки) по безналичному расчету.

Дополнительно придется встать на учет в Росстате. Это также займет максимум несколько дней, и по окончании процедуры вы получите выписку, которая понадобится вам для предъявления в банке при открытии расчетного счета (р/с) индивидуального предпринимателя. Р/с не является обязательным условием регистрации ИП, однако если вы планируете в рамках одного договора получать от контрагентов значительные суммы, закон обязывает вас к данной формальности. Да и вам будет так удобнее. После открытия р/с вам подключат услугу клиент-банк для удобного совершения платежей (и их приемки) по безналичному расчету.

Сколько стоит открытие ИП?

Если все делать самому, то стоимость регистрации ИП не будет превышать более 2000 рублей, включая госпошлину и накладные расходы (нотариус, ксерокопии и прочее). Если будете открывать р/с, то прибавьте еще 800 рублей. Простая печать без герба обойдется в 300 рублей.

Если обратитесь в контору, которая будет все делать за Вас, то открытие ИП обойдется Вам в 5000-7000 т.р.

Дело сделано

После того как все формальности улажены, вы можете смело приступать к реализации своих прав как ИП, не забывая, однако, и об обязанностях. Налоговую отчетность в случае выбора УСН вполне можно вести самостоятельно, то же самое касается и ЕНВД, а вот для работы на основной системе предприниматели обычно нанимают бухгалтера. В зависимости от выбранной системы, длительность отчетного периода может быть различной: раз в месяц, раз в квартал или раз в год.

Видеозапись про пошаговую регистрацию в качестве индивидуального предпринимателя:

Помогла статья? Подписывайтесь в наши сообщества.

Индивидуальный предприниматель (ИП) (устар. частный предприниматель(ЧП), ПБОЮЛ до 2005 года) - это физическое лицо, зарегистрированное как предприниматель без образования юридического лица, но фактически обладающие многими правами юридических лиц. К индивидуальным предпринимателям применяются правила гражданского кодекса регулирующие деятельность юридических лиц, кроме случаев, когда для предпринимателей прописаны отдельные статьи законов, либо правовых актов.()

В силу некоторой правовой ограниченности (невозможно назначить полноценных директоров в филиалы прежде всего) ИП это почти всегда микро-бизнес или малый бизнес.

по КоАП

Штраф от 500 до 2000 рублей

При грубых нарушениях либо при работе без лицензии - до 8000 рублей. И, возможно приостановление деятельности до 90 дней.

От 0,9 млн руб. за три года, и при этом сумма недоимки превышает 10 процентов от налога к уплате;

От 2,7 млн руб.

Штраф от 100 тыс. до 300 тыс. руб. или в размере зарплаты виновника за 1-2 года;

Принудительные работы на срок до 2 лет);

Арест на срок до 6 месяцев;

Лишение свободы на срок до 1 года

Если ИП полностью уплатит суммы недоимки(налогов) и пеней, а также суммы штрафа, то он освобождается от уголовного преследования(но только если это его первое подобное обвинение) (Ст. 198 п.3. УК)

Уклонение от уплаты налогов(сборов) в особо крупном размере (Ст. 198 п.2. (б) УК)

От 4,5 млн руб. за три года, и при этом сумма недоимки превышает 20 процентов от налога к уплате;

От 30,5 млн руб.

Штраф от 200 тыс. до 500 тыс. руб. или в размере зарплаты виновника за 1,5-3 года;

Принудительные работы на срок до 3 лет;

Лишение свободы на срок до 3 лет

Штраф

Если суммы для уголовного преследования не достигнуты, то будет только штраф.

Неуплата или неполная уплата сумм налога (сбора)

1. Неуплата или неполная уплата сумм налога (сбора) в результате занижения налоговой базы, иного неправильного исчисления налога (сбора) или других неправомерных действий (бездействия) влекут взыскание штрафа в размере 20 процентов от неуплаченной суммы налога (сбора).

3. Деяния, предусмотренные пунктом 1 настоящей статьи, совершенные умышленно, влекут взыскание штрафа в размере 40 процентов от неуплаченной суммы налога (сбора).(Ст. 122 НК)

Пени

Если вы только просрочили платёж (но не предоставляли ложных сведений), то будут пени.

Пени для всех одинаковы (1/300 умноженные на ключевую ставку ЦБ в день от суммы неуплаты) и составляют сейчас где-то 10 % годовых (что не очень много на мой взгляд, с учетом того, что банки дают кредиты минимум под 17-20%). Посчитать их можно .

Лицензии

Некоторыми видами деятельности индивидуальный предприниматель может заниматься только после получения лицензии , либо разрешения. К лицензируемым видам деятельности индивидуальных предпринимателей относятся: фармацевтическая, частная сыскная, перевозки железнодорожным, морским, воздушным транспортом грузов и пассажиров, а также другие.

Индивидуальный предприниматель не может заниматься закрытыми видами деятельности. К таким видам деятельности относятся разработка и/или продажа продукции военного назначения, оборот наркотических средств, ядов и т.д. С 2006 года к запрещенным также относят производство и продажу алкогольной продукции. ИП не может заниматься: производством алкоголя, оптовой и розничной торговлей алкоголем (за исключением пива и пивосодержащих продуктов); страхованием (т.е. являться страховщиком); деятельностью банков, инвестиционных фондов, НПФ и ломбардов; туроператорской деятельностью (турагентской можно); производством и ремонтом авиационной и военной техники, боеприпасов, пиротехники; производством лекарств (реализацией можно) и некоторыми другими.

Отличия от юридических лиц

- Госпошлина за регистрацию индивидуальных предпринимателей в 5 раз меньше. В целом процедура регистрации намного проще и документов требуется меньше.

- Индивидуальному предпринимателю не требуется устав и уставной капитал, но отвечает по своим обязательствам он всем своим имуществом.

- Предприниматель не организация. Индивидуальному предпринимателю невозможно назначить полноправного и ответственного директора.

- ИП не имеет кассовой дисциплины и может распоряжаться средствами на счету как угодно. Также предприниматель принимает хозяйственные решения без протоколирования. Это не распространяется на работу с ККМ и БСО.

- Индивидуальный предприниматель регистрирует бизнес только на себя в отличие от юридических лиц, где возможна регистрация двух и более учредителей. Индивидуальное предпринимательство нельзя продать или переоформить.

- У наёмного работника ИП меньше прав, чем у наёмника у организации. И хотя в ТК почти по всем статьям организации и предприниматели приравнены, всё таки остаются исключения. Например, при ликвидации организации наёмнику обязаны заплатить компенсацию. При закрытии ИП такая обязанность есть только, если она прописана в трудовом договоре.

Назначение директора

В ИП юридически невозможно назначить директора. ИП всегда будет главным управляющим лицом. Однако можно выдать доверенность на заключение сделок (п. 1 ст. 182 ГК РФ). С 1 июля 2014 г. для ИП законодательно закреплена возможность передавать право подписи счета-фактуры третьим лицам. Декларации всегда можно было подавать через представителей.

Всё это, однако, не делает людей, которым передают некоторые полномочия - директорами. Для директоров организаций разработана большая законодательная база о правах и обязанностях. В случае же ИП так или иначе он сам отвечает по договору, при чём всем имуществом и сам отвечает за любые другие действия третьих лиц по доверенности. Поэтому выдавать такие доверенности - рискованно.

Регистрация

Государственной регистрацию индивидуального предпринимателя осуществляет ФНС РФ. Предприниматель регистрируется в районной налоговой по месту прописки, в Москве – МИ ФНС РФ №46 по г.Москве.

Индивидуальными предпринимателями могут быть

- совершеннолетние, дееспособные граждане РФ

- несовершеннолетние граждане РФ (с 16 лет, при наличии согласия родителей, попечителей; вступившие в брак; принятии судом либо органом опеки решения о дееспособности)

- иностранные граждане, проживающие на территории РФ

Коды ОКВЭД для индивидуального предпринимателя такие же как для юридических лиц

Необходимые документы для регистрации индивидуального предпринимателя:

- Заявление о государственной регистрации индивидуального предпринимателя (в 1 экземпляре). Лист Б формы P21001 должны заполнить в налоговой и вам отдать.

- Копию ИНН.

- Копию паспорта с пропиской на одном листе.

- Квитанцию об оплате госпошлины регистрации индивидуального предпринимателя (800 р.).

- Заявление о переходе на УСН (Если необходимо перейти).

Заявление на регистрацию ИП и другие документы можно подготовить онлайн в бесплатном сервисе .

В течении 5 дней вас зарегистрируют как индивидуального предпринимателя или получаете отказ.

Вам должны выдать документы:

1) Свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя (ОГРН ИП)

2) Выписка из единого государственного реестра индивидуальных предпринимателей (ЕГРИП)

После регистрации

После регистрации ИП необходимо обязательно стать на учет в пенсионный фонд и ФОМС, получить коды статистики.

Также необходимым, но необязательным для предпринимателя, является открытие расчетного счета, изготовление печати, регистрация ККМ, регистрация в Роспотребнадзоре.

Налоги

ИП платит фиксированный платеж в пенсионный фонд за год, 2020 году - 40 874 рубля + 1% от сумм дохода свыше 300 000 рублей, 2019 году - 36 238 рубля + 1% от сумм дохода свыше 300 000 рублей. Фиксированный взнос платится независимо от дохода, даже при нулевом доходе. Для расчета суммы воспользуйтесь калькулятором фиксированного платежа ИП . Там же КБК и подробности исчисления.

Индивидуальный предприниматель может применять налоговые схемы: УСН (упрощенка) , ЕНВД (вмененка) или ПСН (патент) . Первые три называются спецрежимами и применяются в 90% случаях, т.к. они льготные и более простые. Переход на любой режим происходит добровольно, по заявлению, если не писать заявлений, то по умолчанию останется ОСНО (общая система налогообложения) .

Налогообложение индивидуального предпринимателя почти такое же, как у юридических лиц, но вместо налога на прибыль платится НДФЛ (при ОСНО). Еще одно отличие в том, что применять ПСН могут только предприниматели. Также ИП не платит 13% с личной прибыли в виде дивиденда.

Предприниматель никогда не был обязан вести бух.учет (план счетов и пр.) и сдавать бух.отчетность (к ней относится только баланс и отчет о финансовых результатах). Это не исключает обязанности вести налоговый учет:декларации УСН , 3-НДФЛ, ЕНВД , КУДИР и пр.

Заявление на УСН и другие документы можно подготовить онлайн в бесплатном сервисе .

Из недорогих программ для ИП можно выделить с возможностью сдачи отчетов через интернет. 500 рублей/месяц. Её главным плюсом является простота использования и автоматизация всех процессов.

Помощь

Кредит

Взять кредит в банке для бизнеса ИП сложнее, чем юр.лицу. Ипотеку также многие банки дают с напряжением или требуют поручителей.

- ИП не ведет бух.учет и ему сложнее доказать свою финансовую состоятельность. Да, есть налоговый учет, но там не выделяют прибыль. Особенно непрозрачны в этом вопросе Патент и ЕНВД, на этих системах нет даже учета доходов. УСН "Доходы" также неясен, ведь непонятно сколько расходов. УСН "Доходы-Расходы", ЕСХН и ОСНО яснее всего отражают реальное состояние бизнеса ИП (есть учет доходов и расходов), но к сожалению эти системы применяются реже.

- Залогом в банке не может выступать сам ИП (в отличии от организации). Ведь он физ.лицо. Имущество физ.лица может быть залогом, но это сложнее юридически, чем залог от организации.

- Предприниматель это одно лицо - человек. Банк при выдаче кредита должен принимать во внимание, что этот человек может заболеть, уехать, умереть, устать и решить жить на даче бросив все дела и пр. И если в организации можно по щелчку пальца сменить директора и учредителей, то ИП в этом случае можно только закрыть, а кредитный договор расторгнуть или обратиться в суд. ИП невозможно переоформить.

Если в займе для бизнеса отказано, то можно попробовать взять потребительский кредит, как физ.лицо, даже не раскрывая планов на трату денег. Потребительские кредиты обычно имеют большие ставки, но не всегда. Особенно, если клиент может предоставить залог или у него в этом банке зарплатная карта.

Субсидия и поддержка

В нашей стране сотни фондов (государственных и не только) дают консультации, субсидии, льготные кредиты для ИП. В разных регионах - разные программы и центры помощи (нужно искать). .

Некоторые коммерческие организации также предлагают свои скидки и акции. Онлайн-бухгалтерия Эльба для вновь созданных ИП сейчас первый год в подарок (бесплатно).

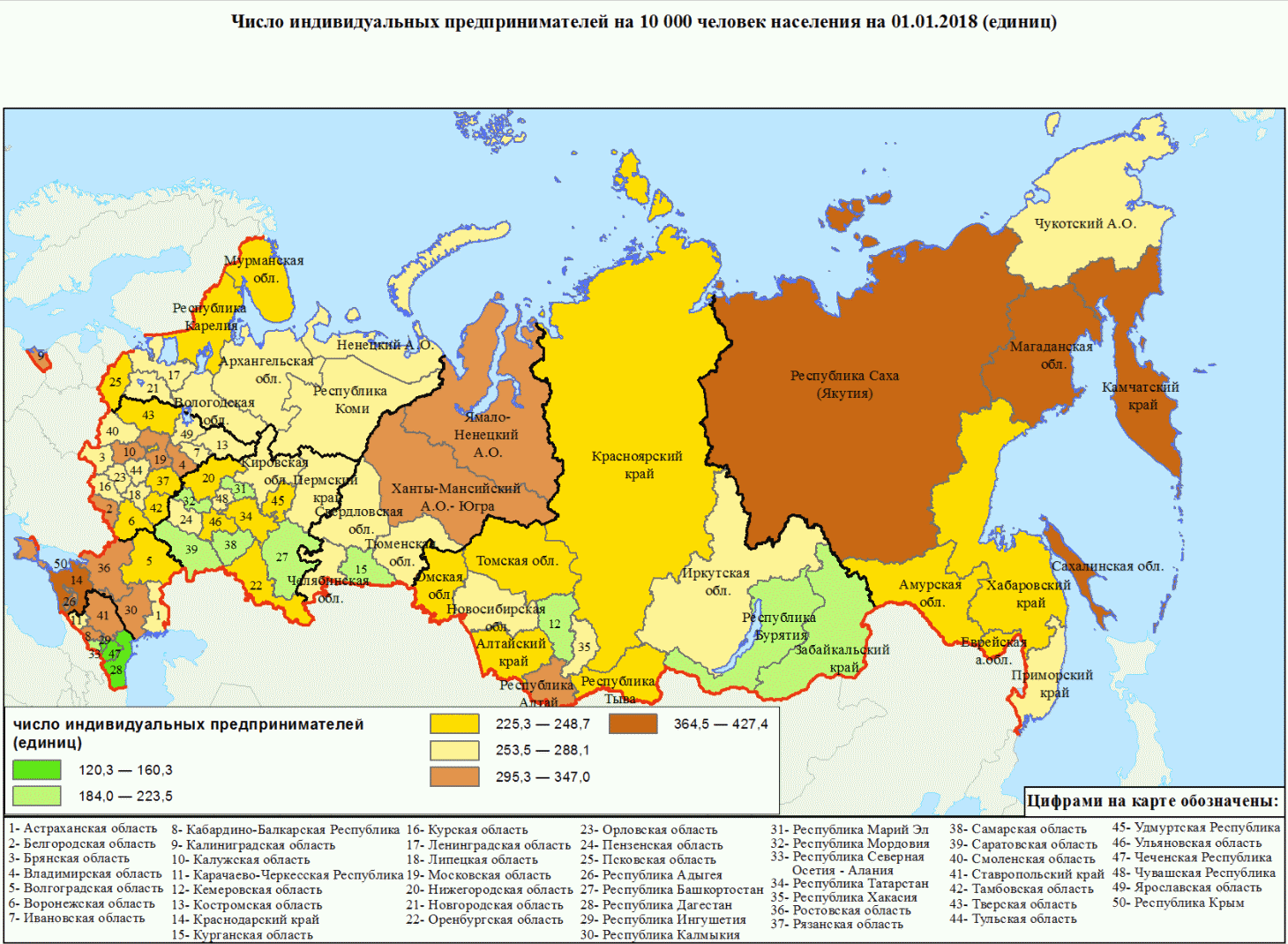

Рис. Число индивидуальных предпринимателей на 10000 человек населения

Стаж

Пенсионный стаж

Если предприниматель всё исправно платит в ПФР, то пенсионный стаж идет с момента гос.регистрации до закрытия ИП, независимо от дохода.

Пенсия

По действующему законодательству ИП будет получать минимальную пенсию, независимо от того, сколько отчислений в ПФР он платит.

В стране идёт практически непрерывная пенсионная реформа и поэтому точно определить размер пенсии не представляется возможным.

С 2016 года если пенсионер имеет статус ИП то у него не будет идти индексация пенсии.

Страховой стаж

Страховой стаж для ФСС идет, только если предприниматель добровольно будет платить в соцстрах (ФСС) отчисления.

Отличие от наёмных работников

Трудовой кодекс на самого ИП не распространяется. Он принят только для наёмных работников. ИП в отличии от директора к наёмникам не относится.

Теоретически ИП может сам себя принять на работу, назначить оклад и сделать запись в трудовую книжку. В этом случае он будет обладать всеми правами наёмного работника. Но делать это не рекомендуется, т.к. тогда надо будет платить все зарплатные налоги.

Декретные может получить только женщина-предприниматель и только при условии добровольного страхования в соц.страхе. .

Пособие до полутора может получать любой бизнесмен независимо от пола. Либо в РУСЗН, либо в ФСС .

Отпуск ИП не положен. Т.к. у него нет понятия рабочего времени или времени отдыха и производственный календарь на него также не распространяется.

Больничный положен только тем, кто добровольно страхуется в ФСС. Расчет исходя из МРОТ, сумма незначительная, поэтому в соц.страхе есть смысл страховаться только мамам для декретных.

Закрытие

Ликвидация индивидуального предпринимателя термин некорректный. Предпринимателя нельзя ликвидировать без нарушения УК.

Закрытие ИП происходит в следующих случаях:

- в связи с принятием индивидуального предпринимателя решения о прекращении деятельности;

- в связи со смертью лица, зарегистрированного в качестве ИП;

- по решению суда: в принудительном порядке

- в связи с вступлением в силу приговора суда лишения права заниматься предпринимательской деятельностью;

- в связи с аннулированием документа (просрочкой), подтверждающего право данного лица проживать на территории России;

- в связи с принятием судом решения о признании индивидуального предпринимателя несостоятельным (банкротом).

Базы данных на всех ИП

Сайт Контур.Фокус

Частично бесплатно Контур.Фокус Самый удобный поиск. Достаточно ввести любой номер, фамилию, название. Только здесь можно узнать ОКПО и даже бух.информацию. Некоторая информация скрыта.

Выписка ЕГРИП на сайте ФНС

Бесплатно ФНС база Сведения ЕГРИП (ОГРНИП, ОКВЭД, номер ПФР и пр.). Поиск по: ОГРНИП/ИНН или ФИО и региону места жительства (отчество не обязательно вводить).

Служба судебных приставов

Бесплатно ФССП Узнать об исполнительных производствах по взысканию долгов и пр.

С помощью можно вести налоговый учет на УСН и ЕНВД, формировать платежки, 4-ФСС, Единый расчет, СЗВ-М, подавать любую отчетность через интернет и пр.(от 325 р/мес.). 30 дней бесплатно. При первой оплате . Для вновь созданных ИП сейчас (бесплатно).

Вопрос-ответ

Можно ли регистрировать по временной прописке?

Регистрация производится по адресу постоянного проживания. Тому, что указан в паспорте. Но вы можете прислать документы по почте. По закону можно регистрировать ИП по адресу временной регистрации по месту пребывания, ТОЛЬКО если в паспорте нет никакой постоянной прописки (при условии, что ей больше шести месяцев). Вести деятельность можно в любом городе РФ, независимо от места регистрации.

Может ли ИП сам себя на работу оформить и сам сделать запись в трудовой?

Предприниматель не считается сотрудником и записи в трудовой себе не делает. Теоретически он может сам себя оформить на работу, но это его личное решение. Тогда он сам с собой должен заключить трудовой договор, сделать запись в трудовой книжке и платить отчисления, как за сотрудника. Это невыгодно и нет смысла.

Может ли ИП иметь название?

Предприниматель может выбрать любое название бесплатно, которое не вступало бы в прямое противоречие с зарегистрированным - например, Адидас, Сбербанк и т.д. В документах и в табличке на двери всё равно должно быть ИП ФИО. Также он может зарегистрировать название (зарегистрировать товарный знак): стоит это более 30 т.р.

Можно ли работать?

Можно. При чем можно не сообщать на работе о том, что имеете свой бизнес. На налоги и сборы это никак не влияет. Налоги и сборы ПФР надо платить - и как ИП, и как наёмник, в полном объеме.

Можно ли зарегистрировать два ИП?

ИП это всего лишь статус физ.лица. Невозможно одновременно дважды стать ИП(получить этот статус если он уже имеется). ИНН всегда один.

Какие льготы?

Для инвалидов и других льготных категорий не предусмотрено никаких льгот в предпринимательстве.